OBLIGASI - KEWAJIBAN TIDAK LANCAR

A. Pengertian

Kewajiban tidak lancar adalah kewajiban yang harus dibayar dalam jangka waktu lebih dari satu tahun (satu periode). Contoh dari hutang ini misalnya hutang obligasi, hutang sewa, dan hutang wesel jangka panjang.

B. Bonds Payable

Bonds Payable (hutang obligasi) adalah bentuk hutang jangka panjang secara tertulis dalam kontrak surat obligasi yang dilakukan oleh pihak berhutang yang wajib membayar hutangnya disertai bunga. Bonds payable merupakan salah satu contoh dari kewajiban tidak lancar.

(penerbit obligasi) dan pihak yang menerima pembayaran atau piutang yang dimilikinya beserta bunga (pemegang obligasi) yang pada umumnya tanpa menjaminkan suatu aktiva. Obligasi biasanya dijual di pasar obligasi dan memiliki harga pasar yang dapat berubah setiap waktu. Alasan para investor membeli obligasi adalah dimana obligasi memiliki pembayaran keuntungan yang tetap pada periode waktu tertentu serta fluktuasi harga obligasi yang mengikuti arus tingkat bunga. Tingkat bunga yang meningkat akan berdampak pada harga obligasi di pasar modal yang akan turun, dan begitu sebaliknya.

1. Kelebihan Obligasi dibandingkan dengan saham

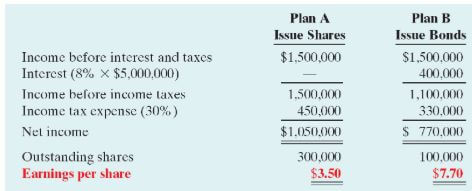

1.Pengendalian pemilik tidak dipengaruhi.

2.Menghasilkan penghematan pajak

3.Earnings per share menjadi lebih tinggi.

2. Pengaruh terhadap earning per share, Ekuitas Vs Utang

3. Jenis-Jenis Obligasi

- Obligasi dengan Jaminan dan Tanpa Jaminan (surat utang).

- Obligasi Bersyarat dan Serial.

- Obligasi Terdaftar dan Pembawa (atau kupon).

- Obligasi konversi dan Callable.

4. Prosedur Penerbitan

- Kontrak obligasi dikenal sebagai perjanjian obligasi.

- Merupakan janji untuk membayar:

1.sejumlah uang pada saat jatuh tempo yang ditentukan, ditambah

2.Bunga periodik dengan tingkat suku bunga kontrak (ditetapkan) pada jumlah jatuh tempo (nilai nominal).

- Kertas sertifikat, biasanya nilai nominal $ 1.000.

- Pembayaran bunga biasanya dibuat setiap semester.

- Umumnya dikeluarkan ketika jumlah modal yang dibutuhkan terlalu besar untuk satu pemberi pinjaman untuk memasok.

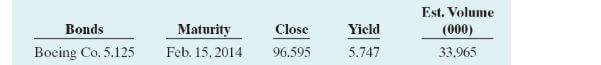

5. Perdagangan Obligasi

- Obligasi diperjualbelikan pada bursa efek.

- Koran dan media keuangan mempublikasikan harga obligasi dan aktivitas perdagangan harian.

Dibaca: Obligasi yang beredar 5.125%, dengan nominal $1,000 yang jatuh tempo di 2014. Tingkat pengembalian hasil saat ini 5.747%. Pada hari ini, obligasi yang diperdagangkan sejumlah $33,965,000. Harga penutupan 96.595% dari nilai nominal atau $965.95.

6. PENGUKURAN HARGA PASAR DARI OBLIGASI

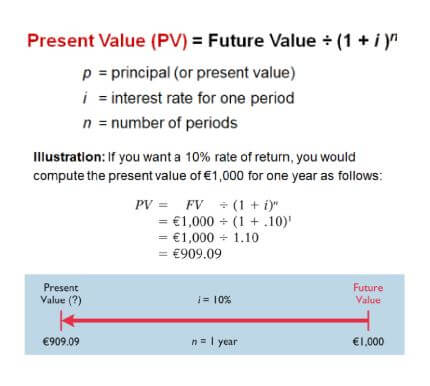

Harga pasar obligasi di tentukan dari nilai sekarang (Present value) dari uang yang akan di terima dimasa depan dari obligasi tersebut. Present value adalah suatu metode untuk menentukan nilai uang saat ini berdasarkan pada hasil di masa mendatang (future value). Ketika suatu perusahaan menerbitkan bond sebesar 1 Miliyar untuk jangka waktu 20 tahun, maka ketika jatuh tempo nilai uang pada bond tersebut akan berbeda dari nilai uang pada bond ketika diterbitkan. Konsep present value mengasumsikan uang yang diterima atau dibayarkan di masa depan tidak sebanyak nilai uang saat ini.

Harga pasar merupakan fungsi dari tiga faktor yang menentukan nilai sekarang:

- Jumlah dollar yang akan diterima,

- Lamanya waktu sampai jumlah tersebut diterima, dan

- Tingkat bunga pasar.

Jenis-jenis obligasi (callable, convertible, dan seterusnya) mempengaruhi tingkat bunga pasar.

C. Konsep Time Value Of Money

Asumsi dasar pada konsep ini adalah nilai uang akan berubah seiring waktu dan uang yang kita terima sekarang dapat di lipat gandakan. Konsep time value of money digunakan dalam penghitungan kewajiban tidak lancar karena periode yang lebih dari 1 tahun serta memiliki bunga.

1. Future Value

Adalah nilai yang akan datang dari investasi/uang yang dimiliki pada tingkat bunga tertentu dan periode tertentu

2. Present Value

Adalah nilai sekarang dari uang yang akan kita peroleh pada masa yang akan datang

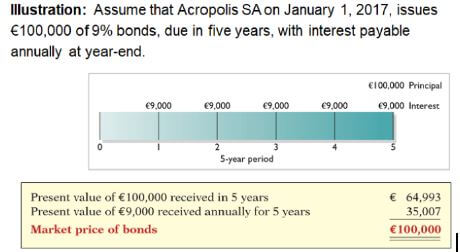

3. Contoh perhitungan obligasi

Perhitunganya:

Company menerbitkan obligasi pada 1 Januari 2017 sebesar Rp 100.000 dengan tingkat bunga 9% , jangka waktu 5 tahun, dengan bunga dibayarkan setiap akhir tahun. Pemegang obligasi akan menerima dua tipe pembayaran yaitu : 1) pokok obligasi dari Rp 100.000 dibayarkan pada saat jatuh tempo ;dan 2)

Pembayaran bunga Rp 9.000 (100.000 x 9%) dibayarkan setiap akhir tahun.

Present value of principal to be received at maturity

Rp 100.000 x 0.64993 =Rp 64.993

Present value of interest to be received periodicaly

Rp 9.000 x 3.88965= Rp 35.007

Present value of bonds Rp 100.000

D. PENCATATAN BOND/OBLIGASI

1. Pada tiga Kondisi

Perusahaan mencatat transaksi obligasi hanya dalam 3 kondisi:

- ketika menerbitkan bond

- Ketika membayar bunga

- ketika pemegang obligasi merubahnya menjadi saham.

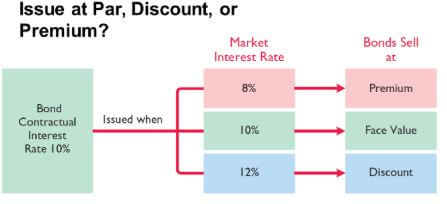

2. Tiga Tipe Penerbitan Obligasi

- Sama dengan nilai nominalnya (face value)

- Dibawah harga nominalnya (discount)

- Diatas nilai nominalnya (Premium)

Selain membandingkan dengan harga nominal, tipe obligasi baik itu face value, discount, maupun premium dapat di lihat dengan membandingkan antara Anual interest pada obligasi dengan market rate.

E. Contoh pencatatan transaksi obligasi/bond payable & AMORTISASI

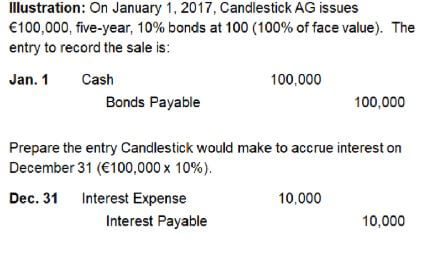

1. Bond tipe Par/Face Value= Pada nilai nominalnya

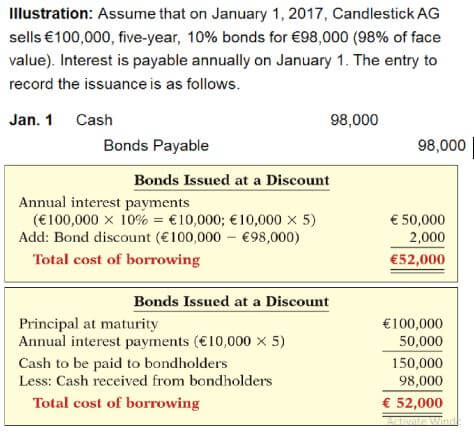

2. Bond tipe discount

Penjelasan:

Dari contoh diatas perusahaan memperoleh cash sebesar 98.000 namun di tahun ke lima harus melunasi obligasi tersebut sebesar nilai nominalnya yaitu 10.000. Diskonto yang timbul adalah 2.000 dan merupakan beban pemakaian dana. Beban ini timbul karena bunga obligasi lebih rendah dari bunga pasar. Beban tersebut harus di bayar pada saat jatuh tempo obligasi. Namun karena manfaat pemakaian pinjaman obligasi berlangsung selama beberapa tahun, maka beban ini juga harus disebarkan pada beberapa tahun, maka beban ini juga harus disebarkan pada periode 2 yang memperoleh manfaat dari pinjaman obligasi tersebut (Amortisasi).

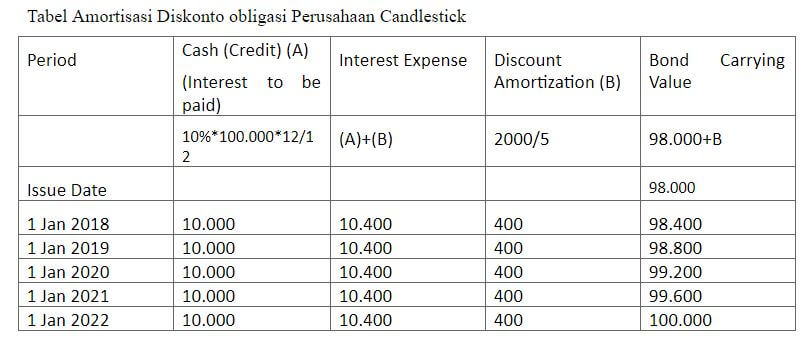

1. Prosedur Amortisasi Diskonto (Straight-Line Method)

Pada kasus di atas, perusahaan mengalami diskonto sebesar 2000 untuk obligasi yang jatuh tempo selama 5 tahun. Maka nilai amortisasi tiap periodenya adalah 400 (2000/5). Perusahaan Candlestick mencatat beban bunga yang diakui dan amortisasi diskonto obligasi pada tanggal 31 desember 2017 sebagai berikut:

Dec 31 Interest expense 10.400

Bonds Payable 400

Interest Payable 10.000

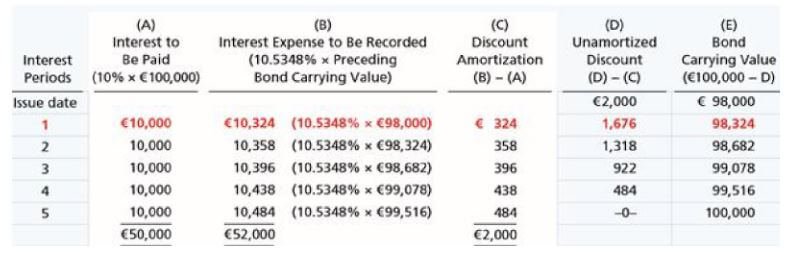

2. Prosedur Amortisasi Diskonto (Effective Interest Method)

Contoh soal:

Perusahaan Canducation pada tanggal 1 januari 2017 menjual obligasi senilai 100.000, untuk masa jatuh tempo lima tahun dengan bunga 10% per tahun dengan harga 98.000. Bunga efektifnya (Effective interest rate) adalah 10,5348%. Bunga di bayar setiap tanggal 1 januari. Siapkanlah tabel amortisasi diskonto obligasi

Pada model amortisasi diskonto menggunakan bunga efektif ini, nilai interest expense di peroleh dari mengalikan bunga efektif dengan Carrying bond value. Dan nilai amortisasi diskonto/Discount amortizationya adalah selisih dari interest expense dengan interest to be paid/bunga yang harus di bayar.

Maka penjurnalan pada tanggal 31 desember 2017 adalah:

Dec 31 Interest expense 10.324

Bonds Payable 324

Interest Payable 10.000

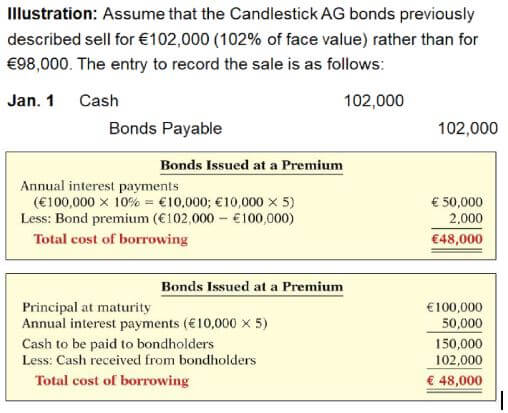

3. Bond Tipe Premium

Penjelasan:

Dari contoh diatas perusahaan memperoleh cash sebesar 102.000 namun di tahun ke lima harus melunasi obligasi tersebut sebesar nilai nominalnya yaitu 10.000. Premium yang timbul adalah 2.000 dan merupakan pengurang bagi beban peminjaman. Seperti halnya diskonto, premium ini akan masuk ke pada beban bunga sebagai pengurang dengan dialokasikan ke setiap periode pembayaran bunga.

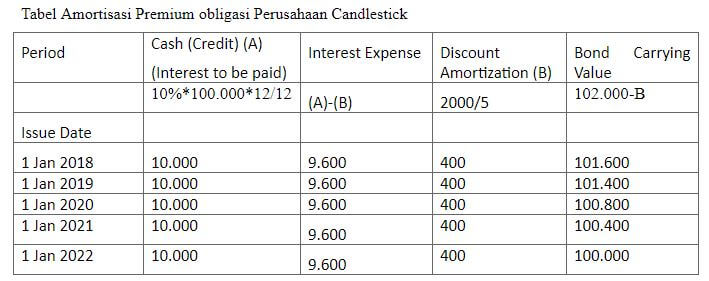

a. PROSEDUR AMORTISASI STRAIGHT – LINE METHOD

Pada kasus di atas, perusahaan mengalami premium sebesar 2000 untuk obligasi yang jatuh tempo selama 5 tahun. Maka nilai amortisasi tiap periodenya adalah 400 (2000/5). Perusahaan Candlestick mencatat beban bunga yang diakui dan amortisasi premium obligasi pada tanggal 31 desember 2017 sebagai berikut:

Dec 31 Interest ecpense 9.600

Bonds Payable 400

Interest Payable 10.000

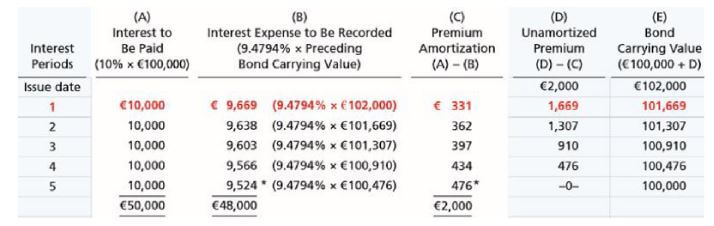

b. PROSEDUR AMORTISASI DISKONTO (EFFECTIVE INTEREST METHOD)

Contoh soal:

Perusahaan Canducation pada tanggal 1 januari 2017 menjual obligasi senilai 100.000, untuk masa jatuh tempo lima tahun dengan bunga 10% per tahun dengan harga 102.000. Bunga efektifnya (Effective interest rate) adalah 9,4794%. Bunga di bayar setiap tanggal 1 januari. Siapkanlah tabel amortisasi diskonto obligasi

Pada model amortisasi premium menggunakan bunga efektif ini, nilai interest expense di peroleh dari mengalikan bunga effektif dengan Carrying bond value. Dan nilai amortisasi diskonto/Discount amortizationya adalah selisih dari interest expense dengan interest to be paid/bunga yang harus di bayar.

Maka penjurnalan pada tanggal 31 desember 2017 adalah:

Dec 31 Interest expense 9,669

Bonds Payable 331

Interest Payable 10.000

F. PELUNASAN OBLIGASI

1. Pelunasan obligasi saat jatuh tempo

Tanpa peduli harga saat obligasi saat di terbitkan. Pelunasan pada saat jatuh tempo adalah sebesar face value/nilai nominalnya (karena saat jatuh tempo book value dari obligasi sama dengan nilai nominal/face valuenya)

Contoh:

Dari contoh perusahaan candlestick diatas, jurnal saat pelunasan di jatuh temponya adalah

Bond Payable 100.000

Cash 100.000

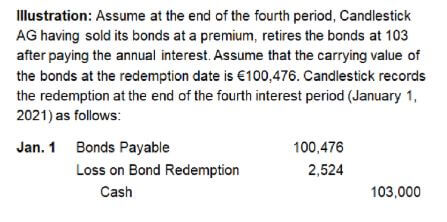

2. Pelunasan saat belum jatuh tempo.

Pelunasaan saat belum jatuh tempo harus memperhatikan

– Buat jurnal pembayaran bunga dan amortisasi (sejak tgl bunga terakhir sd tgl penarikan)

– Hitung Book Value (carrying Amount)

– Tandingkan Book Value vs harga penarikan (cash paid)

– BV> Cash paid => Gain

– BV < Cash Paid => Loss

– Buat Jurnal penarikan

Contoh:

Selain Obligasi, Beberapa contoh dari kewajiban tidak lancar adalah notes payable, wesel payable, dan kewajiban lainnya yang lebih dari 1 periode. Materi lebih lengkapnya tentang kewajiban tidak lancar bisa dilihat DISINI