Pajak Pertambahan Nilai

Pengantar Pajak Pertambahan Nilai

Sekilas Sejarah Pajak Pertambahan Nilai

Sejak jaman pra Kemerdekaan sebelum tahun 1951 Indonesia masih menggunakan sistem pajak bekas kolonial. Maka untuk menghilangkan sisa kolonial di Indonesia dikeluarkan UU Darurat thn 1951 ditetapkan Pajak Penjualan atau yang biasa disebut PPn. Pengenaan PPn di Indonesia hanya bertahan hingga tahun 1983 karena terjadi pengenaan pajak berganda oleh PPn sehingga dilakukanlah suatu Tax Reform dengan mengeluarkan 5 paket UU, dalam Tax Reform tersebut banyak unsur perpajakan yang diganti dan ditambah. salah satunya mengganti pengenaan Pajak Penjualan menjadi Pajak Pertambahan Nilai (PPn menjadi PPN).

PPn diganti agar pengenaan pajak berganda tidak terjadi sehingga mengurangi kemungkinan terjadinya penggelapan pajak. Dalam Pajak Penjualan (PPn) pajak dikenakan berlipat-lipat sehingga terjadi ketidak netralan perdagangan. Beban pajak yang dipikul menjadi tdk pasti. Dan tidak ada mekanisme pembebanan Pajak Masukan atau Pajak Keluaran dalam tiap transaksi PPn, ketika barang dijual dikenakan 10% atas nilai jual sehingga pengenaan pajaknya besar dan secara kalkulasi dunia usaha merugikan karena barang yang dijual akan semakin mahal.

Contoh PPn Barang dari pabrikan dijual Rp. 1000 + PPn Rp100 = 1100, jika hingga berapa kali pedagang maka pengenaan PPn tetap terjadi hingga konsumen akhir, misal dari Rp. 1.100 tersebut oleh distributor dijual Rp. 1.100+ Rp.400 adalah Rp. 1.500 maka PPn Rp. 1.50 dijual Rp. 1.650. dan seterusnya maka pengenaan Pajak seperti ini menyebabkan banyak penggelapan maka diubah agar beban pajak dapat dialihkan kepada pihak yang mengkonsumsi Barang/jasa yg menjadi obyek pajak, bukan dibebankan oleh penjual.

Contoh PPN (Reform) : Barang dari produsen dijual Rp. 1.000 maka PPN Rp. 100, dr Distributor jual 1500, karena Pajak Masukan 100 telah disetor, maka distributor hanya menyetor Rp. 50, sehingga tidak terjadi pengenaan pajak berganda dengan mekanisme Pajak Masukan dan Pajak Keluaran.

Pengertian Pajak Pertambahan Nilai (PPN)

Pajak Pertambahan Nilai (PPN) pada dasarnya merupakan pajak penjualan yang dipungut atas dasar nilai tambah yang timbul pada semua jalur produksi dan distribusi. Nilai tambah adalah semua faktor produksi yang timbul di setiap jalur peredaran suatu barang seperti bunga, sewa, upah kerja, termasuk semua biaya untuk mendapatkan laba.

Pada setiap tahap produksi nilai produk dan harga jual produk selalu terdapat nilai tambah antara lain karena setiap penjual menginginkan adanya keuntungan sehingga dalam menentukan harga jual : harga perolehan + laba bruto (mark up).

Pertambahan nilai (value added) dapat dilihat dari dua sisi, yaitu sisi pertambahan nilai (upah dan keuntungan) serta sisi selisih output dikurangi input.

| Value added = Wages + Profits = Output – Input |

Setiap kenaikan harga akan menggambarkan pertambahan nilai pada tahap (produksi atau distribusi) tersebut. Nilai atau harga produk akhir sama dengan penjumlahan kenaikan-kenaikan atau pertambahan nilai dari keseluruhan tahap produksi. Jadi, dasar pajak yang dikenakan terhadap kenaikan tersebut adalah identik dengan pajak yang dikenakan terhadap nilai akhir dari produk tersebut.

Meskipun PPN dapat dipungut beberapa kali pada berbagai mata rantai jalur produksi dan distribusi, namun pajak dikenakan hanya pada pertambahan nilai yang timbul pada setiap jalur yang dilalui barang dan jasa sehingga dapat dikatakan bahwa sasaran yang dikenakan PPN adalah hanya pertambahan nilai yang merupakan biaya yang dikeluarkan untuk faktor produksi mulai dari bahan baku/bahan pembantu diterima, proses produksi, sampai hasil siap dijual, serta besarnya laba yang diinginkan oleh penjual.

Pertambahan nilai ini timbul karena dipakainya faktor produksi di setiap jalur perusahaan dalam menyiapkan, menghasilkan, menyalurkan, memperdagangkan barang atau pemberian pelajanan jasa kepada para konsumen, juga semua biaya untuk mendapatkan dan mempertahankan laba termasuk bunga modal, sewa, penyusutan, dan upah kerja. Jika perusahaan mengurangkan pengeluaran modalnya, yang tersisa hanyalah nilai output barang konsumen saja.

Pajak Pertambahan Nilai Sebagai Pajak Objektif

Pajak Pertambahan Nilai tergolong sebagai Pajak Objektif, yaitu pajak yang pengenaannya didasarkan pada objek pajak, baik objek pajak berupa benda ataupun objek pajak lainnya.

Objek yang dapat dikenakan pajak dapat berupa benda, keadaan, perbuatan ataupun suatu peristiwa. Dalam kelompok Pajak Objektif, Pajak Pertambahan Nilai termasuk ke dalam pajak yang dipungut karena perbuatan yang menyebabkan adanya lalu lintas barang. Menurut Undang-undang Pajak Pertambahan Nilai, perbuatan yang menimbulkan hutang Pajak Pertambahan Nilai adalah suatu penyerahan

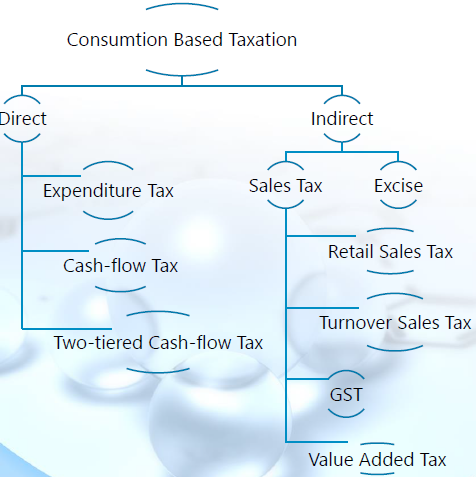

Taksonomi Pajak Berbasis Konsumsi

Latar Belakang Pengantian PPn (UU PPn 1951) menjadi PPN (Pajak Pertambahan Nilai)

1.berulang kali diubah sehingga sulit dipahami dan dilaksanakan

2.menimbulkan pengenaan pajak berganda / tidak netral baik dalam perdagangan didalam negeri maupun internasional

3.dualisme sistem pemungutan, yaitu bagi wajib pajak yang mampu menyelanggarakan pembukuan menggunakan “self assessments system” sedangkan bagi yang tidak mampu menyelanggarakan pembukuan menggunakan “official assesment system”

4.Variasi tarif yang cukup banyak, sampai 9 macam tarif, menyulitkan tindakan pengawasan terhadap kepatuhan wajib pajak. Sisi negatif PPn ini terutama pengenaan pajak berganda mendiring wajib pajak untuk menghindar dari pengenaan PPn bahkan kalau perlu mereka melakukan penggelapan pajak

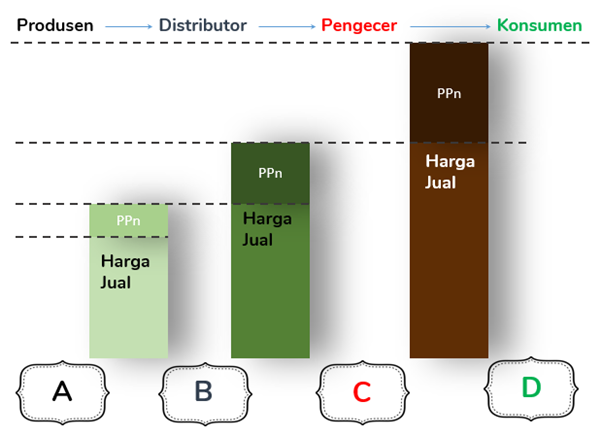

Model Pemungutan Pajak Penjualan (PPn)

Karena saat menjual kembali PPn menjadi komponen HPP, maka semakin panjang rantai distribusi semakin tinggi beban pajak yang harus ditanggung oleh konsumen

Maka terbukti terdapat kelemahan bahwa:

- Dalam pelaksanaannya UU PPn 1951 menimbulkan pengenaan pajak berganda sehingga PPn menjadi tidak netral baik dalam perdagangan didalam negeri maupun internasional

- Variasi tarif yang cukup banyak, sampai 9 macam tarif, menyulitkan tindakan pengawasan terhadap kepatuhan wajib pajak. Sisi negatif PPn ini terutama pengenaan pajak berganda mendorongng wajib pajak untuk menghindar dari pengenaan PPn bahkan kalau perlu mereka melakukan penggelapan pajak.

- Menghindar dari pengenaan pajak (tax avoidance) masih tergolong sebagai tindakan legal misalnya beberapa perusahaan dalam satu rangkaian beberapa mata rantai jalur produksi atau distribusi yang sejenis melakukan peleburan usaha, sehingga beberapa mata rantai produksi atau distribusi yang sejenis melakukan peleburan usaha, sehingga beberapa mata rantai produksi atau distribusi lolos dari pengenaan PPn (seolah-olah terpadu).

- Bagi pengusaha yang lain yang lebih suka mengambil jalan pintas, lebih memilih menyelundupkan atau menggelapkan pajak dengan cara melaporkan jumlah peredaran bruto lebih rendah daripada yang keadaan sebenarnya.

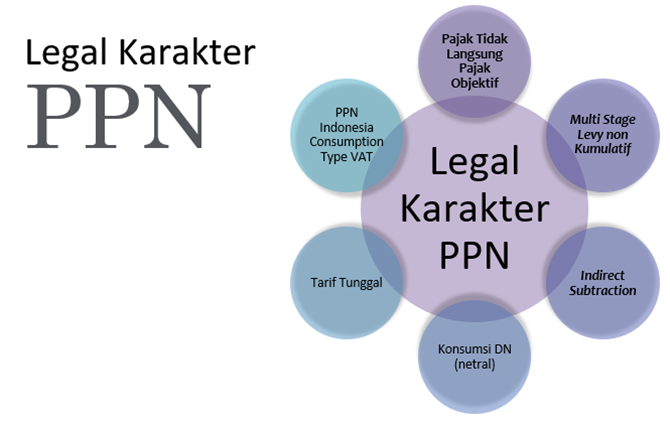

Karakter & Sifat Pajak Pertambahan Nilai

Untuk membedakan Pajak Pertambahan Nilai dengan jenis Pajak yang lainnya, maka Pajak Pertambahan Nilai mempunyai karakter sebagai berikut:

1) PPN adalah pajak tidak langsung

PPN ditinjau dari sudut ilmu hukum yaitu suatu jenis pajak menempatkan kedudukan pemikul beban pajak dengan kedudukan penanggung jawab pembayaran ke kas negara pada pihak yang berbeda. Apabila penjual atau pengusaha jasa tidak memungut PPN dari pembeli atau penerima jasa, sepenuhnya menjadi tanggung jawab penjual atau pengusaha jasa, bukan tanggung jawab pembeli atau penerima jasa.

2) PPN adalah pajak objektif

Timbulnya kewajiban pajak di bidang PPN sangat ditentukan oleh adanya objek pajak sedangkan kondisi subjektif subjek pajak tidak relevan. PPN tidak mempertimbangkan kondisi subjektif subjek pajak.

3) PPN bersifat multi stage tax

PPN dikenakan pada setiap mata rantai jalur produksi dan jalur distribusi Barang Kena Pajak atau Jasa Kena Pajak. PPN dapat dikenakan berulang-ulang pada setiap mutasi Barang Kena Pajak atau Jasa Kena Pajak.

4) Penghitungan PPN atas nilai tambah dapat dilakukan dengan cara

a. Direct Subtraction Method

Merupakan metode pengurangan langsung yaitu dengan cara mengalikan tarif PPN dengan selisih antara harga jual dengan harga beli.

b. Indirect Subtraction Method

Mengurangkan PPN yang dipungut oleh penjual atau pengusaha jasa atas penyerahan barang atau jasa dengan PPN yang dibayar kepada penjual atau pengusaha jasa atas perolehan barang atau jasa.

c. Addition Method

Mengalikan tarif PPN dengan hasil penjumlahan unsur-unsur nilai tambah

5) PPN menganut tarif tunggal

Tarif PPN ditetapkan sebesar 10%. Dengan Peraturan Pemerintah tarif ini dapat dinaikkan paling tinggi menjadi 15% atau diturunkan paling rendah menjadi 5%. Sisi positif dari tarif tunggal adalah sederhana baik dalam pelaksanaan maupun pengawasan sedangkan sisi negatifnya adalah mempertajam regresivitas PPN. Untuk memperkecilnya maka selain dikenakan PPN juga dikenakan PPnBM

6) PPN adalah pajak atas konsumsi dalam negeri

PPN hanya dikenakan atas barang atau jasa yang dikonsumsi didalam daerah pabean Republik Indonesia. Apabila barang atau jasa dikonsumsi diluar negeri tidak dikenakan PPN di Indonesia. Ini sesuai dengan destination principle. Dengan demikian PPN dikatakan bersifat netral

Dasar Hukum Pajak Pertambahan Nilai

Dasar hukum PPN Indonesia adalah UU Nomor 8 tahun 1983 yang disebut dengan Undang-Undang Pajak Pertambahan Nilai 1984. Dengan peraturan Pemerintah Nomor 1 tahun 1985, Undang-Undang ini ditetapkan mulai berlaku sejak 1 April 1985. Undang-Undang Nomor 8 tahun 1983 telah tiga kali diubah yaitu:

1. Mulai 1 Januari 1995 diubah dengan UU Nomor 11 tahun 1994

2. Mulai 1 Januari 2001 diubah untuk kedua kalinya dengan UU Nomor 18 tahun 2000

3. Mulai 1 April 2010 diubah untuk ketiga kalinya dengan UU Nomor 42 tahun 2010

Meskipun telah diubah tiga kali, nama UU Nomor 8 tahun 1983 tidak mengalami perubahan yaitu tetap ”UU Pajak Pertambahan Nilai 1984