Earning Per Share

Dilutive Securities dan Earning Per Share

Source : Buku Praktik Akuntansi Keuangan Menengah Ringkas dan cergas mengasah keterampilan akuntansi Buku 2; Edisi 1 2017; Mahrus & Biswan

A. Earnings Per Share dan Struktur Modal

Earnings per Share (EPS) atau Laba Per Saham (LPS), merupakan sajian laba perusahaan yang dialokasikan ke tiap saham biasa yang beredar. EPS menjadi salah satu indikator yang sering digunakan untuk menilai profitabilitas perusahaan. Hasil perhitungan EPS dibandingkan dengan EPS perusahaan lain yang sejenis atau rata-rata industri. EPS tinggi mengindikasikan profitabilitas yang relatif lebih baik dibandingkan yang rendah. Artinya, perusahaan dapat menghasilkan laba lebih tinggi untuk dibagikan ke pemegang sahamnya. Dalam praktik, investor tidak hanya memperhatikan EPS untuk membuat keputusan membeli saham, karena pada dasarnya EPS bisa turun akibat jumlah lembar saham bertambah. Terlepas dari hal itu, perhitungan EPS menjadi salah satu analisis fundamental perusahaan.

Berdasarkan tinjauan historis, pengaturan Earnings Per Share (EPS) atau Laba Per Saham (LPS) mendasarkan pada Accounting Principles Board (APB) Opinion No. 15, 1969. Pada tahun 1971 otoritas di USA mensyaratkan perhitungan EPS yang berorientasi ke depan.2 Perhitungan EPS menjadi kompleks mengingat struktur modal dan transaksi derivatif bertumbuh. Berdasarkan SFAS No. 128/1997, perhitungan EPS disimplifikasi. Lalu terbit IAS 33, 2003. Di dalamnya terdapat kemiripan perhitungan EPS antara i-GAAP dan U.S. GAAP, sebelumnya. IAS 33 “Earnings Per Share” diadopsi dalam PSAK 56 (2010) tentang Laba Per Saham.

EPS tidak hanya dihitung tetapi juga hasilnya disajikan di Statement of Comprehensive Income. Perhitungan dan penyajian EPS dapat:

meyakinkan pengguna laporan keuangan akan perhitungan lembar yang merefleksikan dampak dilutif;

mengindikasikan bahwa antidilusi tidak dipersyaratkan untuk ditampilkan;

mempengaruhi persepsi investor akan harga pasar saham.3

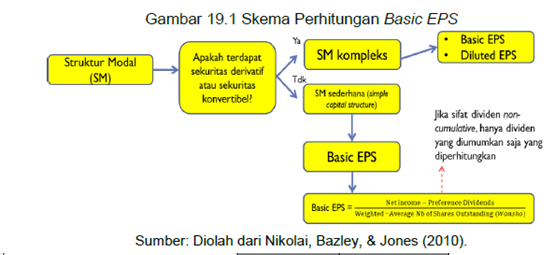

Berdasarkan struktur modal perusahaan, EPS dibagi menjadi dua jenis yakni:

1. EPS Dasar (Basic EPS), dengan karakteristik:

a. struktur modal sederhana (simple capital structure);

b. hanya berisi saham biasa dan saham preferen;

c. transaksi terdiri atas penerbitan saham baru, penarikan kembali saham, dividen saham, pemecahan saham (share split).

2. EPS Dilusian (Diluted EPS)

a. struktur modal kompleks (complex capital structure);

b. terdapat sekuritas berpotensi dilutif, yakni sekuritas derivatif (opsi dan waran); dan sekuritas konvertibel (dari obligasi dan saham preferen).

B. Perhitungan EPS Dasar

Secara sederhana, EPS Dasar dihasilkan dari pembagian laba bersih dibagi dengan jumlah saham biasa yang beredar. Untuk mendapatkan EPS Dasar, laba bersih harus dikurangi dengan dividen saham preferen. Ketika sifat saham preferen adalah kumulatif, dividen dikurangkan dari laba bersih, tidak peduli apakah dividen diumumkan atau tidak. Berbeda dengan yang nonkumulatif, hanya dividen yang diumumkan yang dijadikan sebagai pengurang laba bersih. Gambar dibawah menunjukkan skema perhitungan EPS Dasar (Basic EPS).

Contoh: PT Rina mengakui laba bersih 2017 Rp1,8 milyar, dividen saham preferen kumulatif Rp721 juta, dengan mutasi lembar saham sebagai berikut:

| Tanggal | Transaksi |

| 31 Des. 2016 | Saldo saham 2.600.000 lembar. |

| 1 Feb. 2017 | Dijual saham biasa 400.000 lembar. |

| 1 Mei. 2017 | Didistribusikan dividen saham 10%. |

| 1 Sep. 2017 | Dijual saham biasa 1.200.000 lembar. |

| 1 Nov. 2017 | Dibeli kembali saham biasa 400.000 lembar. |

| 1 Des. 2017 | Split 3-for-1. |

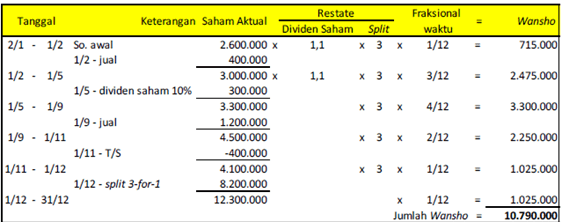

Maka, perhitungan EPS Dasar menggunakan Kertas Kerja Weighted-Average Number of Shares Outstanding (Wansho) sebagai berikut:

Karena harus dicari penyebut jumlah saham biasa yang beredar menurut rata-rata tertimbang (weigted-average number of shares outstanding, disingkat wansho), maka lembar saham dikalikan 110% (1,1) untuk dividen saham 10% dan dikalikan 3 untuk split 3-for-1. Dampak ke wansho ini disebut sebagai retroactive adjustment to shares.4 Berdasarkan jumlah wansho 10.790.000 lembar, maka Basic EPS menjadi:

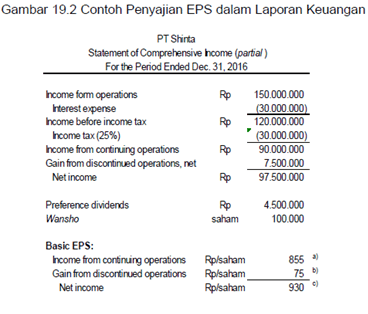

C. Penyajian EPS Dasar

EPS, dengan satuannya Rp per saham, disajikan di Laporan Laba Komprehensif. Diletakkan di bawah laba bersih. Penyajian EPS dipisahkan untuk: EPS dari laba/rugi operasi berjalan dan EPS dari laba/rugi operasi yang dihentikan (discontinued operations).

Gabungan kedua EPS menghasilkan EPS pada level laba bersih. Gambar dibawah adalah contoh penyajian EPS (angka hipotetis).

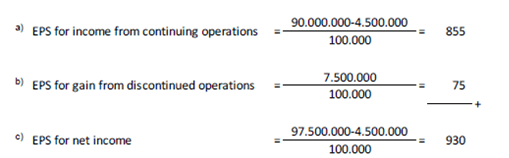

Pemisahan perhitungan EPS sebagai berikut:

D. Pengenalan EPS Dilusian (Diluted EPS)6

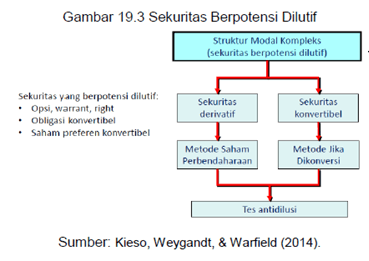

Sebagaimana dikemukakan pada bagian awal, EPS Dilusian dihitung dalam konteks struktur modal kompleks (complex capital structure) perusahaan. Di antaranya indikasi struktur modal kompleks adalah terdapat sekuritas yang berpotensi dilutif, yakni sekuritas derivatif: opsi dan waran dan sekuritas konvertibel (baik dari obligasi maupun saham preferen).

EPS Dilusian dapat dicari setelah ditentukan terlebih dulu EPS Dasar. EPS Dilusian memperhitungkan “jika” sekuritas berpotensi dilutif di-exercise dan dikonversi sehingga mengakibatkan penurunan EPS Dasar. Sekuritas yang memungkinkan untuk di-exercise, ini terdiri atas right, option, dan warrant. Jika sekuritas ini di-exercise, jumlah lembar saham biasa akan bertambah sehingga penyebut (wansho) makin besar sehingga EPS semakin kecil (dilutif).

Untuk memperhitungkan dampak exercise ini digunakan Metode Saham Perbendaharaan (Treasury Shares Method). Metode ini dapat diberlakukan dengan syarat bahwa harga pasar saham harus lebih tinggi ketimbang harga exercise. Kelebihan harga pasar inilah yang digunakan oleh perusahaan untuk membeli kembali jumlah lembar saham biasa yang beredar akibat exercise.

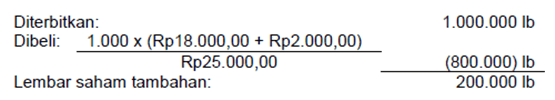

Contoh penerapan Treasury Shares Method:

PT Rima Melati menerbitkan opsi yang bisa digunakan untuk membeli 1.000.000 lembar saham biasa pada harga Rp18.000 per lembar. Ada biaya kompensasi yang belum diakui (bersih dari pajak) sebesar Rp2.000. Harga pasar saham rata-rata Rp25.000 per lembar.8 Perhitungan penambahan jumlah lembar saham (incremental shares) akibat opsi sebagai berikut:

Di samping opsi dan waran, sekuritas berpotensi dilutif adalah convertible securities, yakni saham preferen konvertibel dan obligasi konvertibel. Jika sekuritas konvertibel dikonversi ke saham biasa tentu menyebabkan jumlah lembar saham biasa bertambah. Oleh karenanya, perhitungannya menggunakan Metode Jika Dikonversi (If-converted Method).

Mengingat berpotensi dilutif, baik sekuritas derivatif (opsi, waran) dan sekuritas konvertibel harus diuji dampaknya exercise dan konversi terhadap EPS Dasar. Tes untuk mengetahui EPS terdilusi atau tidak terdilusi seringkali disebut sebagai tes antidilusi (antidilutive test). Sekuritas berpotensi dilutif ditunjukkan pada Gambar dibawah

Langkah-langka dalam EPS Dilusi sebagai berikut:

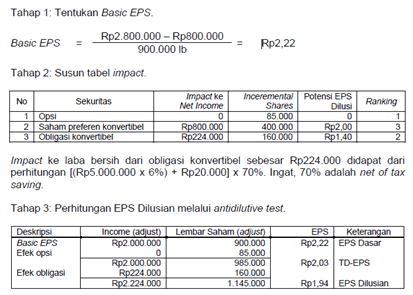

1. Tentukan terlebih dahulu Basic EPS.

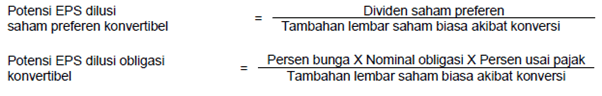

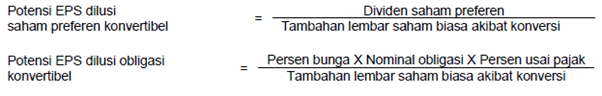

2. Berdasarkan struktur modal kompleks, perhatikan opsi dan waran yang siap di-exercise dan sekuritas konvertibel yang siap dikonversi. Setelah itu, disusun peringkat besaran pengaruh terhadap laba dan potensi EPS melalui tabel sebagai berikut:

a. Karena tidak berdampak ke laba, potensi EPS dilusi dari right, opsi, dan waran diposisikan di urutan/ranking pertama.

b. Potensi EPS dilusi dapat dirumuskan berdasarkan tipe sekuritas sebagai berikut:

c. Persen usai pajak (net of tax saving) artinya berapa nilai yang sudah bersih dari pengenaan pajak. Misalkan tarif pajak 25%, maka net of tax saving 100% – 25% = 75%.

d. Potensi EPS dilusi yang terendah menduduki peringkat atas, begitu seterusnya. Dengan begitu, ia dapat diaplikasikan sehingga menghasilkan perhitungan EPS dilusi sementara (Tentative Diluted EPS atau TD-EPS). Potensi EPS dilusi untuk sekuritas tertentu dapat diterapkan untuk perhitungan TD-EPS selanjutnya jika:

TD-EPS yang didapat < TD-EPS sebelumnya

potensi EPS dilusi tersebut harus < TD-EPS yang didapat

Jika kedua syarat tidak terpenuhi, secara otomatis perhitungan Diluted EPS berhenti. Saat inilah TD-EPS berubah menjadi Diluted EPS final yang harus disajikan di laporan keuangan perusahaan.

Contoh:

Laba bersih PT Rima Melati tahun 2000 sebesar Rp2.800.000. Tarif pajak 30%. Per 31 Desember 2018, Neraca PT menyebutkan ada 4 sekuritas sebagai berikut:

• Saham biasa sebanyak 900.000 lembar. • Opsi saham memberikan tambahan sebanyak 85.000 lembar saham biasa. • Saham preferen konvertibel 8%, Rp100 par, 100.000 lembar. Sebesar Rp800.000 (8% x Rp100,00 x 100.000 lembar) dividen diumumkan. Setiap lembar saham preferen konvertibel dapat ditukarkan dengan 4 lembar saham biasa. Ini artinya, hasil konversi menyebabkan ada tambahan saham biasa 100.000 x 4 = 400.000 lembar. • Obligasi konvertibel 6%, nominal Rp5.000.000. Tingkat bunga pasar 6,5%. Diskon yang diamortisasikan sebesar Rp20.000 per tahun. Setiap Rp1.000 obligasi dapat dikonversi menjadi 32 lembar saham biasa. Ini artinya, hasil konversi menyebabkan ada tambahan saham biasa 5.000 x 32 = 160.000 lembar.

Berdasarkan informasi tersebut, kita cari EPS dilusi sebagai berikut:

Level pertama kita hitung EPS Dasar, hasilnya Rp2,22. Lalu kita masukkan efek adanya opsi (ranking pertama), ini memberikan hasil Rp2,03. Di sini kita simpulkan bahwa Rp2,03 masih lebih kecil dari EPS dasar yang Rp2,22. Setelah itu kita lihat ranking kedua, ternyata obligasi konvertibel dengan potensi EPS dilusi Rp1,40 masih lebih kecil dari Rp2,03. Jadi, setelah kita tes seperti itu, efek obligasi kita masukkan ke perhitungan. Hasilnya Rp1,94. Kita tes lagi angka Rp1,94 ini. Ternyata Rp1,94 lebih kecil dari angka EPS sebelumnya yaitu Rp2,03. Syarat pertama terpenuhi. Selanjutnya kita lihat ranking ketiga, ternyata saham preferen konvertibel dengan potensi EPS dilusi Rp2,00. Kita tak dapat melanjutkan perhitungan efek adanya konversi saham preferen karena potensi dilusinya (Rp2,00) lebih besar ketimbang Rp1,94. Dengan demikian, saham preferen konvertibel adalah antidilutif. Akhirnya, dapat disimpulkan bahwa: EPS Dasar : Rp2,22 EPS Dilusian : Rp1,94. Keduanya harus disajikan di bagian bawah pelaporan laba bersih perusahaan.