Kerangka Kerja Konseptual

Kerangka Kerja Konseptual

Kerangka Kerja Konseptual (Conceptual Framework) menyediakan konsep yang melandasi pelaporan keuangan.

Kerangka Kerja Konseptual adalah suatu sistem yang koheren yang terdiri dari tujuan dan konsep fundamental yang saling berhubungan, yang menjadi landasan bagi penetapan standar yang konsisten dan penentuan sifat, fungsi, serta batas-batas akuntasi keuangan dan laporan keuangan.

Mengapa perlu Conceptual Frameworks (Kerangka Kerja Konseptual)?

- Sebuah aturan haruslah dibentuk dan dibangun melalui sebuah konsep. Konsep ini akan memungkinakan IASB menerbitkan standar yang lebih berguna dan pernyataan yang konsisten sepanjang waktu serta menghasilkan aturan-aturan yang koheren. Di samping itu juga meningkatkan pemahaman pengguna laporan keuangan atas pelaporan keuangan.

- Para profesioanal dapat bertindak lebih cepat menyelesaikan masalah-masalah yang baru muncul dalam praktik dengan mengacu pada teori dasar kerangka kerja yang ada.

Baik IASB maupun FASB memiliki kerangka kerja konseptual.

- IASB = Framework for preparation and presentation of financial statement atau kerangka kerja untuk persiapan dan penyajian laporan keuangan

- FASB = Standard of financial accounting concept atau konsep standar akuntasi keuangan yang telah diterbitkan dalam beberapa seri (SAFC No. 1-7)

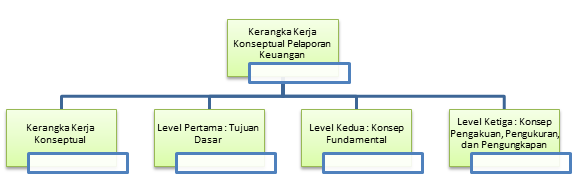

IASB dan FASB saat ini bekerja sama dalam proyek pengembangan kerangka kerja konseptual yang menyediakan aturan dasar pengembangan standar akutansi di masa depan. Kerangka kerja yang baru akan dibangun berdasarkan kerangka kerja IASB dan FASB yang sudah ada dan berdasarkan pengembangan berikutnya. Saat ini, kerangka kerja konseptual mencakup hal-hal sebagai berikut:

Struktur Kerangka Kerja Konseptual

Tingkatan satu : WHY-untuk apa laporan keuangan disusun?

Level pertama dari kerangka kerja konseptual membahas mengenai “mengapa”. Oleh karena itu, objek kerangka kerja berfokus pada tujuan dasar pelaporan keuangan. Tujuan dasar pelaporan keuangan yaitu untuk menyediakan informasi keuangan mengenai entitas pelaporan yang bermanfaat bagi investor modal saat ini dan potensial, peminjam, dan kreditur lain dalam membuat keputusan-keputusan dalam kapasitasnya sebagai penyedia modal. Dalam kata lain, tujuan financial reporting adalah:

- Menyediakan informasi yang berguna bagi keputusan investasi dan kredit;

- Menyediakan informasi yang berguna dalam menilai arus kas masa depan;

- Menggambarkan sumber daya perusahaan dan klaim atas sumber daya tersebut serta perubahannya.

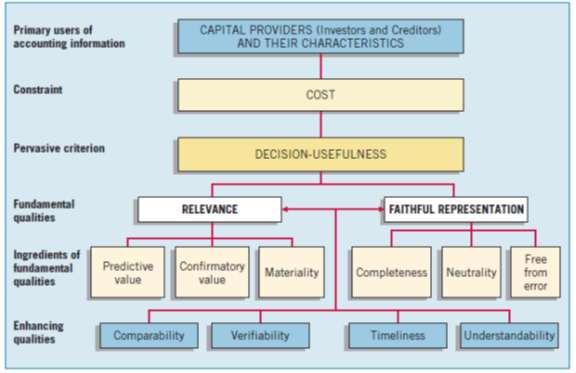

Tingkatan kedua : konsep fundamental

Tingakatan kedua terdiri dari syarat kualitatif yang menjadikan laporan keuangan bernilai dan sesuai tujuan dan mendeskripsikan tentang element laporan keuangan.

Syarat kualitatif

Syarat kualitatif diklasifikasikan menjadi fundamental quality dan enhancing quality yang sama-sama dapat mempengaruhi nilai dari laporan keuangan.

1. Relevance

Informasi disebut relevan, jika informasi keuangan tersebut mampu mempengaruhi pengambilan keputusan. Financial information mampu membuat perbedaan keputusan jika informasi tersebut memiliki predictive value, confirmatory value dan mengandung nilai yang termasuk materill

a. Predictive value :

informasi keuangan harus menjadi input dalam memprediksi untuk membentuk ekspektasi pengguna terkait masa depan

Contoh: Jika investor potensial tertarik untuk membeli saham biasa dari PT KAMU..IYA KAMU, maka mereka akan menganalisis aset dan klaim atas aset tersebut, pembayaran dividen, dan kinerja pendapatan tahun-tahun sebelumnya, untuk memprediksi nilai, waktu, dan tidak kepastian dari arus kas PT KAMU..IYA KAMU di masa mendatang.

b. Confirmatory value :

informasi relevan juga membantu para user untuk mengkonfirmasi atau mengkoreksi ekspektasinya.

Contoh: Ketika PT OAOE menerbitkan laporan keuangan akhir tahun, maka informasi keuangan tersebut mengkonfirmasi atau merubah ekspektasi masa lalu (atau masa kini), yang berdasarkan evaluasi sebelumnya.

c. Materiality :

Informasi menjadi material, ketika tidak disajikan atau salah saji informasi tersebut akan mempengaruhi keputusan pengguna. Masing-masing individu perusahaan menentukan apakah suatu informasi adalah material, dengan mempertimbangkan sifat dan ukuran dari item-item tersebut. Jika informasi dirasa tidak mempengaruhi keputusan atau bersifat immaterial,maka sebaiknya tidak dilaporkan.

Contoh: Pengeluaran peralatan Rp50 juta akan tidak material bagi perusahaan dengan aset Rp50 milyard (0,1%), sehingga dapat diakui sebagai beban (expense). Tapi akan material bagi perusahaan dengan aset Rp1 milyard (5%), sehingga diakui sebagai asset. Sejatinya tidak ada aturan pasti terkait nilai dari materilitas, hanya saja banyak Perusahaan dan auditors umumnya menerapkan rule of thumb bahwa item yang bernilai < 5% dari net income, dipertimbangkan immaterial.

2. Faithful Representation

Faithful representatif berarti bahwa angka-angka dan deskripsi-nya sesuai dengan apa yang sebenarnya ada atau terjadi. Agar faithful representation, informasi harus lengkap, neutral, dan bebas dari kesalahan.

a. Completeness:

Completeness berarti bahwa seluruh informasi yang dibutuhkan harus tersedia.

Contoh: ketika PT OAOE gagal menyediakan informasi yang dibutuhkan untuk menilai value allowance dari receivables, informasi tersebut tidak lengkap, dan tidak faithful representation.

b. Neutrality:

Neutrality berarti bahwa perusahaan tidak memilih informasi tertentu yang hanya menguntungkan salah satu pihak. Artinya informasi yang disajikan bersifat kredibel dan tidak bias.

Contoh: dalam notes to financial statements, perusahaan rokok seharusnya tidak menyembunyikan informasi terkait beberapa tuntutan hukum yang dihadapi karena masalah kesehatan,—meskipun pengungkapan tersebut dapat merusak nama perusahaan.

c. Free from Error:

Item informasi yang bebas dari kesalahan material akan lebih akurat.

Contoh: jika PT OAOE salah saji kerugian atas pinjamannya, laporan keuangannya akan misleading dan tidak faithful representation. Bagaimanapun, bukan berarti laporan keuangan harus seutuhnya bebas dari kesalahan. Hal ini dikarenakan perusahaan banyak menggunakan estimasi dalam perhitungan berbagai item keuangan. Contohnya ketika management mengestimasi nilai uncollectible accounts untuk menentukan bad debt expense atau ketika mengestimasi masa manfaat asset dan nilai sisanya.

3. Enhancing Qualities

Merupakan pelengkap karakteristik kualitatis. Karakteristik-karakteristik ini membedakan informasi yang lebih berguna dari yang kurang berguna.

a. Comparability:

Agar dapat dibandingkan maka informasi perlu diukur dan dilaporkan dengan cara yang serupa oleh perusahaan-perusahaan berbeda dalam industri yang sama.

Contoh: agar dapat dibandingkan, informasi asset dari PT ABC dan PT XYZ, maka informasi tersebut perlu diukur dan dilaporkan dengan perlakuan akuntansi yang sama. Ini merupakan perbandingan secara horizontal. Sedangkan untuk melakukan perbandingan secara vertikal harus memiliki consistency dalam menggunakan kebijakan akuntansi dari periode ke periode dalam satu perusahaan yang sama. Contoh, ketika PT ABC menggunakan metode FIFO untuk menilai inventoriesnya, maka perlakuan tersebut diterapkan seterusnya dari periode ke periode sehingga perusahaan dapat membandingkan inventorynya tiap periode.

b. Verifiability

Verifiability terjadi apabila terdapat pihak independen yang mengukur, dengan menggunakan metode yang sama, akan mendapatkan hasil yang sama pula.

Contoh: Dua auditor independen yang berbeda menghitung persediaan PT Indonesia dan mendapatkan hasil yang sama terkait perhitungan fisik persediaan. Verifikasi nilai dari suatu aset dapat terjadi dengan menghitung persediaan (disebut sebagai direct verification).

c. Timeliness

Timeliness berarti menyediakan informasi kepada pembuat keputusan sebelum informasi tersebut kehilangan kapasitasnya untuk mempengaruhi keputusan.

Contoh: jika PT Indonesia menunggu untuk melaporkan hasil interim-nya setelah 9 bulan dari akhir periode pelaporan, informasi tesebut akan kurang bernilai bagi tujuan decision making.

d. Understandbility

Laporan keuangan berguna apabila dapat dimengerti oleh pengguna. Understandability meningkat ketika informasi diklasifikasikan, dikarakteristikan, disajikan secara jelas dan padat.

Contoh: PT Indonesia menerbitkan laporan triwulan yang menunjukan pendapatan interim telah turun secara signifikan. Laporan ini memberikan informasi yang relevant dan faithfully represented untuk tujuan decision-making. Bagi yang paham informasi keuangan, mereka akan menjual saham PT Indonesia, namun bagi yang tidak paham, mereka akan mengabaikan informasi tersebut.

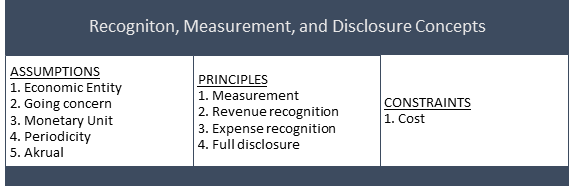

Tingkatan ketiga : HOW-bagaimana mengimplementasikan laporan keuangan?

Asumsi Dasar

- Economic Entity

Aktifitas Perusahaan terpisah dengan aktifitas pemilik dan unit usaha lainnya. Konsep entitas legal terpisah: perusahaan induk dengan anak perusahaan. Meskipun merupakan entitas legal yang terpisah, namun penggabungan aktivitas-aktivitas mereka untuk tujuan akuntasi (konsolidasi laporan keuangan) dan pelaporan tidak melanggar asumsi entitas ekonomi.

Konsep entitas tidak selalu mengacu pada entitas legal: individu, departemen/divisi, juga merupakan entitas terpisah non-legal.

- Going Concern

Perusahaan diasumsikan akan beroperasi cukup lama untuk memenuhi tujuan dan komitmennya. Asumsi ini memiliki implikasi:

- Dengan pendekatan likuidasi, Perusahaan seharusnya mencatat nilai assetnya pada net realizable value (sales price less costs of disposal), dan bukan pada acquisition cost. Jika perusahaan mengadopsi pengekatan likuidasi, klasifikasi current/noncurrent assets dan liabilities menjadi kehilangan maknanya. Justru, penyajian aset dan liabilities berdasarkan prioritas likuidasinya akan menjadi lebih masuk akal.

- Kebijakan depresiasi dan amortisasi dapat diterapkan dan layak hanya jika kita mengasumsikan beberapa sifat permanen pada perusahaan. Sehingga Dampak asumsi ini antara lain: pengakuan beban depresiasi, amortisasi, deplesi, laba atau rugi yang belum direalisasi, dsb.

- Monetary Unit

Asumsi monetary unit berarti bahwa uang merupakan denominator umum dari aktifitas ekonomi dan memberikan basis untuk pengukuran dan analisis akuntansi. Maka itu, monetary unit merupakan alat yang paling efektif untuk mengekspresikan kepada pihak yang berkepentingan terhadap modal dan pertukaran barang dan jasa. Akuntansi mengabaikan perubahan tingkat harga (inflation dan deflation) dan mengasumsikan bahwa ukuran unit Rupiah tetap stabil.

- Periodicity

Perusahaan dapat membagi aktifitas ekonominya ke dalam beberapa periode. Users perlu mengetahui kinerja dan status ekonomi perusahaan, secara regular dan tepat waktu, sehingga users dapat mengevaluasi dan membandingkan antar perusahaan, dan mengambil tindakan yang tepat. Oleh karena itu, perusahaan harus melaporkan informasi secara periodik.

Pertimbangan periodesitas melibatkan trade-off antara relevance dan faithful representation. Semakin pendek periode pelaporan, maka semakin kurang verified informasinya (faithful representation), namun semakin real-time informasi yang disajikan (relevance). Dengan teknologi informasi saat ini, maka masalah trade-off dapat diminimalkan.

Basis Akrual (Accrual basis)

Basis Akrual artinya bahwa transaksi dicatat dalam periode dimana hal itu terjadi, ketika terdapat substansi ekonominya. Laporan keuangan menyajikan informasi berbasis akrual kepada pengguna tidak hanya transaksi masa lalu, tetapi juga kewajiban atau hak untuk melakukan pengearan atau penerimaan sumber daya/kas di masa depan. Di sisi lain, dikenal pula basis kas (cash basis) yakni perusahaan mencatat transaksi hanya jika terjadi pengeluaran/penerimaan kas. Hanya ada satu laporan keuangan yang menganut basis kas yakni Laporan Arus Kas (Statement of Cash Flows). Akuntansi berbasis akrual menyediakan informasi yang lebih berguna bagi pembuat keputusan ekonomi.

Principles

Measurement

Prinsip-prinsip Pengukuran (Measurement principles)

- Prinsip biaya historis (Historical cost principle)

- Dilaporkan berdasarkan harga akuisisi/perolehan.

- Memiliki keunggulan yang dapat diandalkan. Secara umum, banyak yang berpendapat historical cost merepresentasi lebih tepat jumlah yang dibayarkan untuk pemberian item.

- Historical cost mengukur:

- Asset, untuk menentukan nilai jual dari setiap asset

- Kewajiban, untuk menilai biaya kewajiban pada harga yang disepakati

- Prinsip nilai wajar/nilai pasar (Fair value principle)

- Dilaporkan berdasarkan pada penilaian pasar

- Didefinisikan sebagai “harga yang akan diterima untuk menjual aset atau membayar untuk transfer kewajiban dalam sebuah transaksi yang teratur antara partisipan pasar pada tanggal pengukuran”

- Informasi fair value mungkin lebih berguna daripada historical cost untuk beberapa jenis aktiva dan kewajiban dalam industry tertentu.

- IASB telah memberikan opsi untuk menggunakan fair value sebagai basis pengukuran aset keuangan (Financial assets) dan liabilitas keuangan (Financial liability)

- IASB telah menyediakan hirarki nilai wajar (fair value hierarchy) yang menyediakan perincian dalam prioritas teknis penilaian untuk menentukan nilai wajar.

- Level 1: Dapat mengamati input yang merefleksikan harga yang tertera untuk aset/liabilitas yang serupa dalam pasar aktif

- Level 2: Input selain harga tertera yang termasuk dalam level 1 yang dapat diamati untuk aset atau liabilitas baik secara langsung atau melalui penguatan dengan data yang dapat diamati.

- Level 3: Input yang tidak dapat diamati (semisal, data/asumsi milik perusahaan sendiri)

Pengakuan Pendapatan (Revenue recognition)

- Ketika perusahaan menyetujui untuk melaksanakan jasa atau menjual produk kepada pelanggan, perusahaan tekah melaksanakan kewajiban (performance obligation)

- Perusahan harus mengakui pendapatan dalam periode akuntansi yang mana pelaksanaan kewajiban terpenuhi (performance obligation is satisfied)

- Terdapat lima langkah pengakuan pendapatan, lebih rinci di bab 18.

Pengakuan Beban (Expenses recognition)

“Biarkan beban mengikuti pendapatan (Let the expense follow the revenue)

Perusahaan mengakui beban bukan hanya pada saat kas dibayarkan (arus sumber daya keluar), tetapi juga penggunaan aset, atau terjadinya liabilitas selama satu periode sebagai hasil dari penyerahan atau produksi barang dan/atau jasa. Hal ini disebut dengan prinsip penandingan (Matching concept / matching costs againsts revenue) karena menyatakan usaha (costs) ditandingkan dengan pencapaian (revenue) sepanjang hal tersebut rasional dan dapat diterapkan.

Contoh:

- Beban produk (Product costs) = beban yang berhubungan langsung antara biaya dan pendapatan. Diakui pada periode terjadinya pendapatan (matching). Termasuk beban produk adalah: bahan baku (materials), pegawai (labor), dan biaya lain-lain (overhead).

- Beban periode (Period costs) = beban yang tidak berhubungan langsung antara biaya dan pendapatan. Diakui pada saat terjadinya. Termasuk beban periode: karyawan kantor (salaries), biaya administrasi (administration costs), dll

Pengungkapan Penuh (Full Disclosure)

- Menyediakan informasi yang cukup penting untuk mempengaruhi pendapat dan keputusan pengguna yang diinformasikan.

- Penyediaan informasi melalui:

- Laporan keuangan

- Catatan atas laporan keuangan

Ditujukan untuk memperkuat/memperjelas pos-pos yang disajikan dalam laporan keuangan bagian utama. Berfungsi tidak hanya untuk membantu tetapi juga penting untuk memahami kinerja dan posisi keuangan perusahaan.

- Informasi tambahan

Mencakup rincian atau jumlah yang merupakan perspektif yang berbeda dari yang dipakai dalam laporan keuangan. Informasi ini dapat berupa:

- Informasi kuantitatif yang sangat relevan tetapi reliabilitasnya/representatifnya rendah

- Informasi yang mencakup penjelasan manajemen informasi keuangan dan pembahasannya mengenai signifikansi dari informasi keuangan tersebut.

Third Level: Constraints

Cost

Biaya untuk menyajikan informasi harus seimbang dengan manfaat yang diperoleh dari pemanfaatan informasi tersebut.

Contoh:

Biaya penyajian termasuk: biaya pengumpulan dan pemrosesan, penyebarluasan, audit, potential litigation, pengungkapan ke pihak competitors, dan analisis dan interprestasi. Manfaat yang diperoleh yaitu kontrol management yang lebih baik dan akses ke sumber modal, yang menawarkan biaya modal yang rendah.