Pajak Keuangan Publik 3

Pajak Keuangan Publik

A. Pajak dan Inefisiensi

- Biasanya, mekanisme pasar mengarah pada hasil yang efisien. Adanya pajak mengganggu pasar karena mengurangi efisiensi.

- Apabila suatu barang dikenai pajak, orang mensubstitusi barang yang dipajaki dengan barang alternatif, meskipun barang alternatif itu kurang efisien (misalnya: seseorang memilih untuk membeli motor dan memodifikasinya dengan bak penampung yang bisa menampung banyak orang dibandingkan dengan membeli mobil, karena pajak atas motor lebih kecil). Beberapa pajak menyebabkan efficiency costs yang besar.

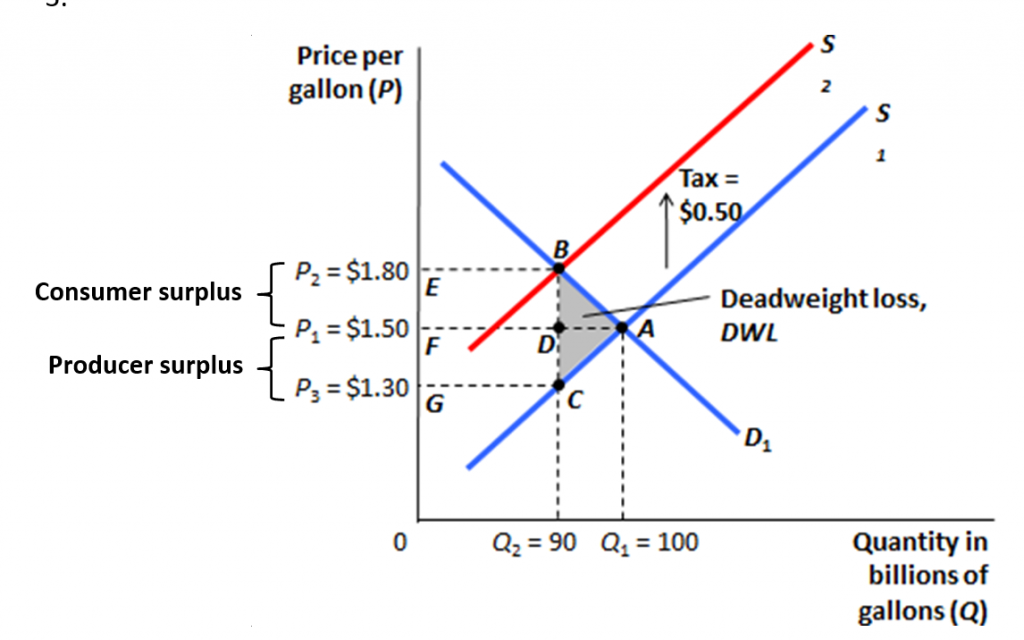

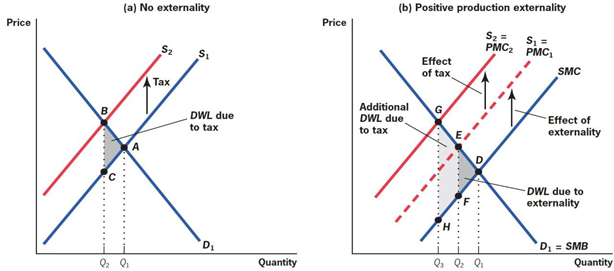

Bila dikenakan pajak, maka kurva penawaran bergeser dari S1 ke S2 dan kuantitas ekuilibrium di pasar menurun dari Q1 ke Q2, mengakibatkan DWL sebesar segitiga ABC. DWL tersebut terjadi karena adanya surplus yang tidak dimanfaatkan (foregone surplus) akibat pajak.

B. Inefisiensi Pajak dan Elastisitas

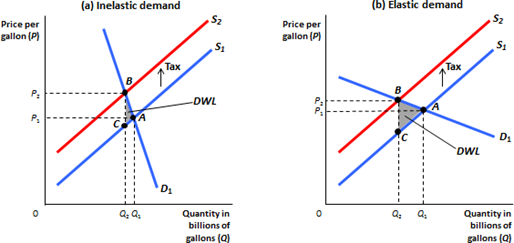

- Semakin besar DWL, semakin tidak efisien pasar, karena DWL menyebabkan individu dan perusahaan membuat pilihan konsumsi dan produksi yang tidak efisien guna menghindari pajak.

- Karenanya, semakin elastis kurva permintaan/penawaran akan suatu barang, semakin besar DWL.

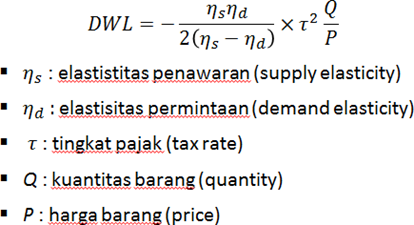

- Rumus perhitungan DWL:

- Semakin tinggi tingkat pajak yang diterapkan, semakin besar marginal DWL.

- Marginal DWL: tambahan deadweight loss untuk setiap penambahan unit pajak (peningkatan tarif pajak)

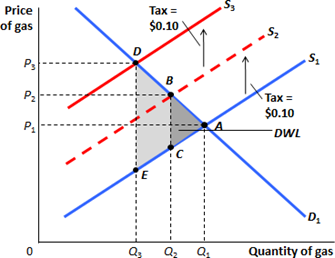

Misal, kondisi awal setelah dikenakan pajak sebesar $0.1 adalah kurva penawaran bergeser dari S1 ke S2 dan kuantitas ekuilibrium di pasar menurun dari Q1 ke Q2, mengakibatkan DWL sebesar segitiga ABC.

Kemudian, pemerintah menerapkan tambahan pajak sebesar $0.1, kurva penawaran bergeser dari S2 ke S3. Kuantitas ekuilibrium menurun dari Q2 ke Q3. DWL pun makin besar, yaitu sebesar segitiga ADE.

Tambahan DWL yang terjadi sebesar DBCE inilah yang disebut marginal DWL.

- Selain kenaikan tarif pajak, distorsi yang sudah ada sebelumnya mempengaruhi efisiensi pajak baru.

- Distorsi yang sudah ada sebelumnya (preexisting distortions): Kegagalan pasar, seperti eksternalitas atau persaingan tidak sempurna, yang ada sebelum intervensi pemerintah.

- adalah kondisi yang sudah kita pelajari, yaitu kondisi pasar yang tidak memiliki preexisting distortions.

- adalah kondisi pasar yang memiliki preexisting distortion berupa eksternalitas produksi positif. Adanya eksternalitas produksi positif menyebabkan kurva biaya privat marginal PMC1 atau penawaran S1 berada diatas kurva SMC. Hal ini menyebabkan DWL sebesar segitiga DEF. Lalu, adanya pajak yang dikenakan menggeser kurva S1 ke S2 sehingga DWL berubah menjadi sebesar segitiga DGH.

- Penerapan pajak progresif tidak lebih efisien dibanding pajak proporsional mengingat DWL meningkat sejalan dengan kuadrat tarif pajak.

Kita asumsikan ada 2 kondisi: pajak proporsional dan pajak progresif. Sistem pajak yang terbaik menghasilkan total DWL yang terkecil.

- Pajak proporsional

- Pekerja berupah rendah DWL-nya sebesar ABC.

- Pekerja berupah tinggi DWL-nya sebesar DEF.

- Pajak progresif

- Pekerja berupah rendah tidak dikenai pajak, sehingga tidak ada DWL.

- Pekerja berupah tinggi DWL-nya menjadi sebesar DGI.

- Apabila pajak progresif dikenakan, justru total DWL yang terjadi akan menjadi lebih besar.

- Semakin stabil (konstan) tarif pajak yang dikenakan oleh pemerintah akan meningkatkan efisiensi. Tarif pajak yg fluktuatif (tinggi pada periode tertentu kemudian rendah pada periode lainnya akan menyebabkan DWL yang lebih besar.

C. Teori Pajak Optimal Ramsey

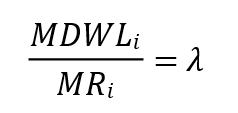

- Pemerintah harus menetapkan pajak atas setiap komoditas (barang) dengan mempertimbangkan rasio marginal DWL terhadap marginal revenue sama untuk semua komoditas.

- 𝝀 merupakan konstanta yang menggambarkan nilai tambahan setiap dolar yang diberikan kepada pemerintah dibandingkan dengan penggunaan dollar tersebut pada alternatif terbaik di sektor swasta.

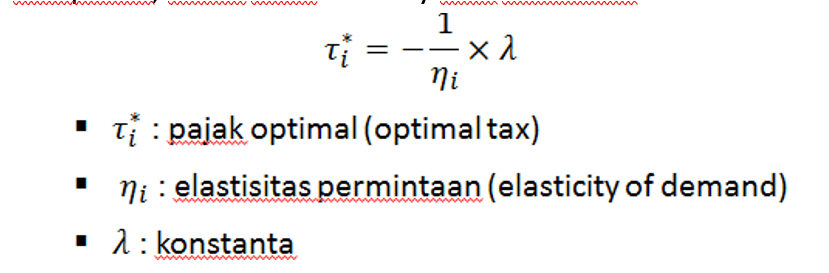

- Inverse Elasticity Rule menjelaskan bahwa apabila kurva penawaran elastis sempurna, maka teori Ramsey bisa dituliskan

- Ada dua syarat pajak bisa dikenakan secara optimal:

- Elastisitas: Pajak dikenakan pada barang yang permintaannya tidak elastis.

- Broad base rule: Pajak lebih baik dikenakan ke banyak barang dengan tarif yang sedang dibandingkan dikenakan hanya ke satu barang dengan tarif yang besar.

D. Pajak Optimal untuk Komoditas

- Formulasi elastisitas dari Model Ramsey memperlihatkan dampak keadilan yang buruk. Bayangkan apabila pemerintah hanya mempunyai dua barang yang bisa dikenakan pajak yaitu cereal (biji-bijian kering untuk sarapan) dan caviar (telur ikan). Elastisitas permintaan untuk caviar jauh lebih tinggi daripada cereal tetapi dengan aturan elastisitas dari Ramsey, maka pajak untuk cereal menjadi lebih rendah dari pajak caviar, Padahal cereal dikonsumsi oleh kelompok berpendapatan lebih tinggi, sedangkan caviar dikonsumsi oleh semua orang termasuk yang berpendapatan rendah.Hal ini bertentangan dengan kemauan pemerintah yang menghendaki keadilan secara vertikal.

- Sebuah model pajak komoditas yang optimal mengatasi permasalahan pemerataan dengan tidak hanya memperhitungkan elastisitas dari masing- masing komoditas, melainkan juga mempertimbangkan pendapatan konsumennya.

E. Pajak Optimal untuk Pajak Pendapatan

- Optimal income taxation: menentukan pilihan pengenaan tarif pajak pada berbagai kelompok penghasilan untuk memaksimalkan kesejahteraan

- Fungsi kesejahteraan sosial menjadi dasar atas trade-off antara progresivitas dan efisiensi pajak.

- Sebuah contoh: model umum tanpa efek perilaku

Pembahasan tentang pajak penghasilan optimal dapat dibantu dengan contoh sederhana yang membuat asumsi sebagai berikut :- Setiap orang dalam masyarakat memiliki fungsi utilitas yang sama (tingkat kepuasan): U1=U2=U3=U…

- Adanya diminishing marginal utility

- Jumlah total pendapatan di masyarakat adalah tetap, tidak ditentukan oleh pilihan pribadi seseorang (yang bisa merespon naiknya pajak dengan menghindari pajak)

- Masyarakat mempunyai fungsi utilitarian social welfare sehingga masing- masing individu diberi bobot yang sama dalam menentukan kesejahteraan sosial: V=U1+U2+U3+U…

Berdasarkan asumsi tersebut, sistem pajak penghasilan yang optimal adalah sistem yang membuat semua orang memiliki pendapatan yang sama setelah pajak, yang merupakan total pendapatan masyarakat setelah pajak dibagi dengan jumlah orang dalam masyarakat. Setiap individu yang pendapatannya di bawah tingkat ini akan menerima subsidi dari pemerintah sehingga pendapatan mereka sama dengan jumlah rata-rata. Apabila pendapatan invividu di atas tingkat rata-rata, maka mereka dibebani pajak sampai pendapatannya setelah pajak menyamai jumlah rata-rata.

- Sebuah contoh: model umum dengan efek perilaku (behavioral effects)

- Dalam mendistribusikan sumber daya ke seluruh individu, pemerintah biasanya melakukan trade-off efisiensi dan keadilan. Ketika distribusi sumber daya dilakukan, kemungkinan ukuran total kue ekonomi (pendapatan nasional) menyusut, namun pada saat yang sama, distribusi pendapatan merata.

- Tingkat di mana pendapatan dikenakan pajak akan menentukan pengaruhnya terhadap pendapatan. Oleh karena itu, dalam merancang pajak penghasilan yang optimal, pemerintah perlu mempertimbangkan dampak pengenaan pajak.

- Misalnya adalah pajak atas pendapatan tenaga kerja yang berdampak berkurangnya minat pegawai untuk bekerja karena apabila pendapatan mereka tinggi, mereka akan dikenakan pajak yang tinggi pula. Contoh ekstrimnya adalah apabila tarif pajak 100 %, maka tidak akan ada yang mau bekerja lagi dan itu akan menjadi kerugian besar bagi pemerintah.

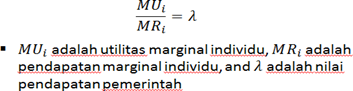

- Solusinya yaitu mengatur tarif pajak penghasilan di seluruh kelompok sehingga:

Apabila sudah diketahui titik dimana MU/MR adalah konstan, maka kita tinggal menerapkan tingkat pajaknya. Untuk gambar di samping, tingkat pajak untuk orang miskin adalah 10% dan tingkat pajak untuk orang kaya adalah 20%

- Sistem pajak penghasilan yang optimal mencerminkan dua keseimbangan:

- Keseimbangan vertikal : kesejahteraan sosial dimaksimalkan, yaitu apabila mereka mempunyai tingkat konsumsi tinggi dikenai pajak lebih besar dan mereka yang mempunyai tingkat konsumsi rendah dikenai pajak yang kecil.

- Tanggapan perilaku : Peningkatan pajak akan mengakibatkan menurunnya pendapatan karena pekerja akan mengurangi jam kerjanya.

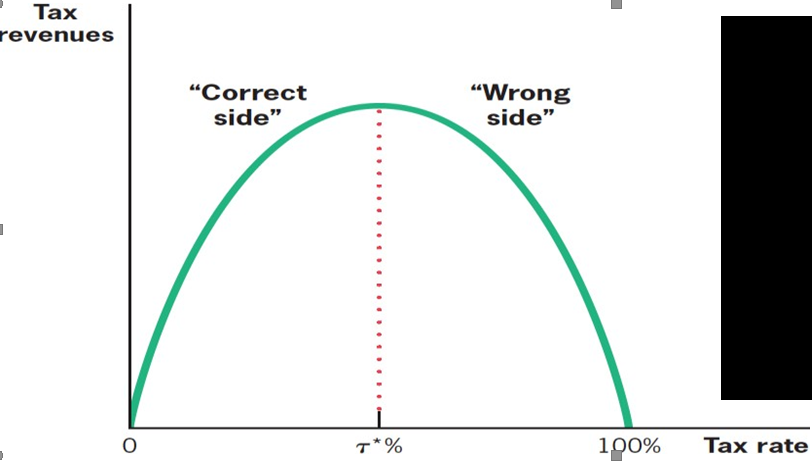

F. Kurva Laffer

Ketika tarif pajak meningkat dari 0 sampai r*, penerimaan pajak naik, tetapi ketika penerimaan pajak naik di atas r* ke arah 100%, pendapatan pajak jatuh.

Karenanya, tarif pajak tidak boleh ditetapkan terlalu tinggi.

G. Hubungan Manfaat dengan Pajak (Tax-Benefit Linkages)

- Tax-benefit linkages: hubungan antara pajak yang dibayar dengan manfaat yang diterima.

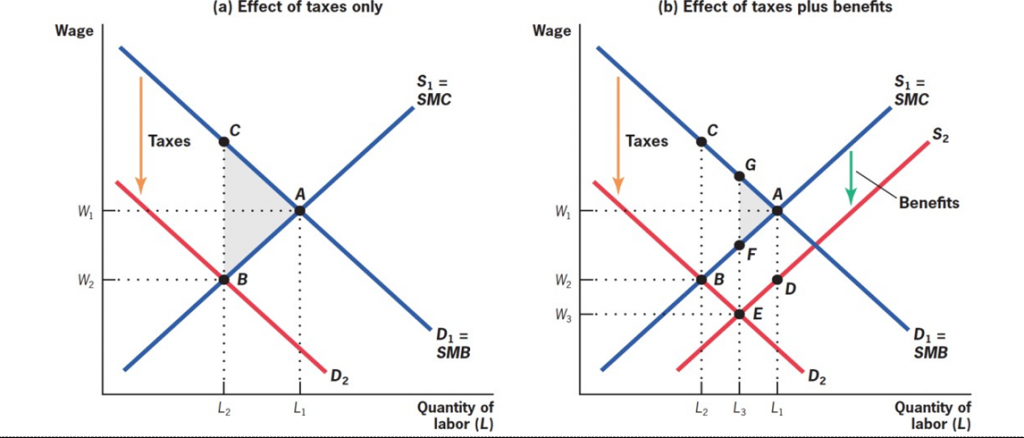

Dimisalkan kurva a) dan b) adalah kurva permintaan dan penawaran dalam pasar tenaga kerja. Grafik a) adalah kondisi yang biasa, ketika yang kita perhitungkan hanya efek dari pajak, yaitu muncul DWL sebesar segitiga ABC.

Grafik b) adalah kondisi dimana pajak dan manfaatnya diperhitungkan. Seperti biasa, ketika pajak dikenakan, kurva permintaan akan bergeser dari D1 ke D2, mengakibatkan kuantitas tenaga kerja turun dari L1 ke L2 dan muncul DWL sebesar segitiga ABC.

Namun, ketika terdapat tax-benefit linkages, kurva penawaran akan bergeser ke S2, karena manfaat dari pajak sendiri membuat pekerja tidak terlalu merasa rugi apabila dipotong pajak, dan bekerja menjadi cukup menarik (penawaran tenaga kerja tidak turun drastis melainkan hanya sampai L3), dan DWL berkurang menjadi hanya sebesar segitiga AFG.

Jadi, apabila terdapat tax-benefit linkages, DWL akan berkurang.

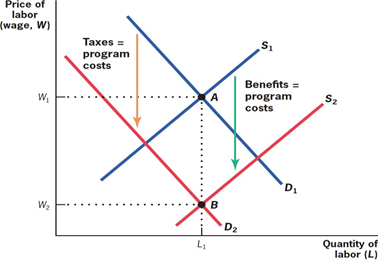

- Apabila terdapat tax-benefit linkages yang sempurna, tidak akan ada DWL.

Ketika para pekerja sangat memahami adanya tax-benefit linkages dan sangat menghargai pajak sehingga mereka mau menerima upah yang lebih rendah maka tidak akan ada penurunan tenaga kerja lagi setelah pajak dikenakan. Jadi, upah turun dari W1 ke W2, sementara kuantitas tenaga kerja tetap di L1.

Catatan:

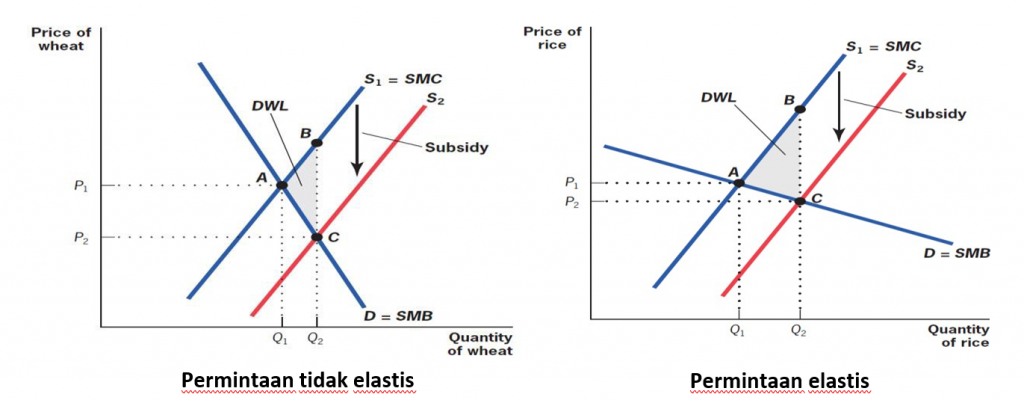

Cuma mau bilang kalau selain pajak, subsidi juga bisa menyebabkan DWL. Kenapa? Sederhana, karena adanya subsidi juga menggeser pasar dari titik optimalnyaJ Ini aku kasih contoh kurvanya untuk permintaan baik yang tidak elastis maupun tidak elastis ya. Oh iya, untuk kurva di bawah adalah kurva permintaan dan penawaran di Pakistan, karena itu untuk gandum permintaannya tidak elastis dan untuk nasi permintaannya elastis.

Lanjutan Materi Pajak Keuangan Publik

A. Teori Dasar

- Teori dasar yang harus dipelajari di bab hubungan pajak dan penawaran tenaga kerja adalah trade-off antara waktu luang dan konsumsi.

- .

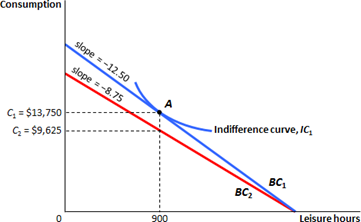

BC1 adalah garis batas anggaran sebelum gaji Fajar dikenakan pajak, ia bisa melakukan konsumsi sebesar $13,750 dan mendapatkan 900 jam waktu luang. Setelah dikenakan pajak, garis batas anggaran akan berotasi ke BC2. Maka,otomatis gaji dari Fajar akan digunakan untuk membayar pajak, sehingga akan menurunkan tingkat konsumsinya—walaupun waktu luang yang dimilikinya sama seperti sebelumnya.

B. Efek Substitusi dan Efek Pendapatan pada Penawaran Tenaga Kerja

- Pajak memiliki dua efek terhadap penawaran tenaga kerja:

- Efek substitusi: karena adanya pajak, konsumsi lebih mahal dibandingkan waktu luang, sehingga seseorang memilih untuk mengambil waktu luang lebih banyak daripada konsumsi.

- Efek pendapatan: karena adanya pajak, seseorang merasa lebih miskin dan akan mengurangi waktu luangnya untuk mendapatkan gaji yang lebih banyak dalam rangka mengkompensasi penurunan pendapatannya.

- Karena dua efek ini berlawanan, maka untuk menentukan apakah pengenaan pajak akan meningkatkan jam kerja seseorang atau tidak, kita harus membandingkan efek mana yang lebih kuat, efek substitusi atau efek pendapatan.

C. Keterbatasan Teori: Kendala pada Jam Kerja dan Aturan Pembayaran Lembur

- Teori sebelumnya menyatakan bahwa pekerja bisa dengan bebas menyesuaikan jam kerjanya.

- Padahal, bisa jadi perusahaan ingin pekerjanya bekerja dalam jangka waktu yang sama untuk mencapai target perusahaan.

- Ada juga aturan pembayaran lembur (jika seseorang bekerja lembur maka bayarannya akan lebih tinggi), yang membuat jam kerja sulit disesuaikan dan bentuk garis batas anggaran jadi tidak beraturan.

D. Elastisitas Penawaran Tenaga Kerja

- Ada perbedaan mendasar pada elastisitas pegawai yang merupakan primary earners dan secondary earners.

- Primary earners: Anggota keluarga yang merupakan sumber utama pendapatan tenaga kerja untuk sebuah rumah tangga. Elastisitas mereka cenderung rendah, karena mereka benar-benar membutuhkan pekerjaan tersebut.

- Secondary earners: Pekerja dalam keluarga selain primary earners. Elastisitas mereka cenderung tinggi, karena mereka bisa dengan bebas berganti pekerjaan atau menganggur.

E. Keterbatasan mengenai Teori yang Sudah Ada

- Kita biasa mengukur elastisitas penawaran tenaga kerja dengan jam kerja. Padahal, ada beberapa hal lain yang seharusnya juga bisa dijadikan dasar pengukuran, di antaranya:

- Usaha yang dilakukan untuk melakukan pekerjaan

- Jenis pekerjaan yang dilakukan

LANJUTAN Materi Pajak Keuangan Publik – 5

- Pajak pada Tabungan

- Kita mengenal istilah capital income taxation: pajak yang dikenakan terhadap hasil dari tabungan.

- Untuk itu, model pilihan antarwaktu (intertemporal choice model) adalah model utama untuk memahami bagaimana pajak memengaruhi tabungan.

- Model pilihan antarwaktu (intertemporal choice model): Pilihan yang dibuat individu tentang cara mengalokasikan konsumsi mereka dari waktu ke waktu.

- Tabungan: Kelebihan penghasilan saat ini dari konsumsi saat ini.

- Model ini berfokus pada trade-off antara konsumsi hari ini dan konsumsi di masa depan.

- Dikenal intertemporal budget constraint, yaitu ukuran tingkat di mana individu dapat menukar konsumsi dalam satu periode untuk konsumsi di periode lain.

- Pajak atas tabungan memengaruhi perilaku dengan mengubah tingkat bunga efektif, menggeser batasan anggaran.

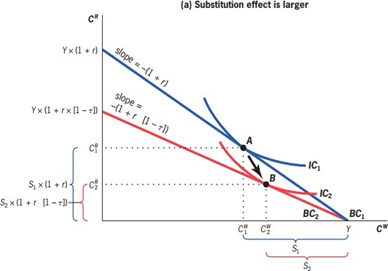

B. Efek Substitusi dan Efek Pendapatan atas Pajak pada Tabungan

- Pajak memiliki dua efek terhadap tabungan:

- Efek substitusi: karena adanya pajak, tingkat bunga menjadi turun dan mendorong seseorang untuk mengonsumsi lebih banyak di periode pertama dan mengurangi menabung.

- Efek pendapatan: karena adanya pajak,tingkat bunga menjadi turun dan begitu juga nilai pendapatan seseorang sepanjang waktu, sehingga seseorang akan merasa lebih miskin dan untuk mengkompensasi penurunan pendapatannya, ia akan mengurangi konsumsi di periode pertama dan menambah tabungannya.

- Karena dua efek ini berlawanan, maka untuk menentukan apakah pengenaan pajak akan meningkatkan jam kerja seseorang atau tidak, kita harus membandingkan efek mana yang lebih kuat, efek substitusi atau efek pendapatan.

C. Hubungan antara Tingkat Bunga Setelah Pajak dan Tabungan

Hubungan antara tingkat bunga setelah pajak dan tabungan sulit ditentukan, karena:

- Sulit untuk mengukur tingkat bunganya

- Tingkat bunga cenderung fluktuatif

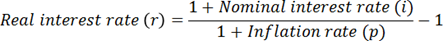

D. Inflasi dan Capital Taxation

- US memajaki pendapatan bunga nominal, bukan pendapatan bunga riil.

- Tingkat bunga nominal: Tingkat bunga yang diperoleh dari investasi tertentu.

- Tingkat bunga riil: Tingkat bunga nominal dikurangi tingkat inflasi, hal ini mengukur peningkatan daya beli aktual seorang individu karena menabung.

- Hubungan antara tingkat bunga nominal dan tingkat bunga riil adalah:

- Inflasi meningkatkan tingkat bunga nominal. Padahal, pajak juga dikenakan pada pendapatan bunga nominal.

- Jadi, inflasi mengurangi jumlah pajak riil (yang telah dikoreksi inflasi) yang seharusnya didapatkan.

E. Precautionary Saving Model

- Model tradisional mengasumsikan bahwa orang hanya menabung untuk kelancaran konsumsi, bukan untuk mengasuransikan diri.

- Precautionary saving model: Model tabungan di mana seseorang menabung, setidaknya sebagian, untuk memperlancar konsumsi atas ketidakpastian di masa depan (consumption smoothing).

- Kendala likuiditas (liquidity constraint), yaitu hambatan ketersediaan kredit yang membatasi kemampuan individu untuk meminjam menyebabkan seseorang akan menabung untuk mempertahankan konsumsinya.

F. Self-Control Model

Individu mungkin tidak dapat menabung sebanyak yang mereka inginkan karena masalah pengendalian diri.