Pajak Provinsi

A. Pajak Provinsi

kontribusi wajib orang pribadi atau badan yang terutang kepada Pemerintah Provinsi yang dipungut di wilayah Provinsi dan merupakan kewenangannya sebagaimana diatur dalam peraturan perundang-undangan mengenai pajak dan pemerintahan daerah.

- Suatu daerah dapat melakukan pemungutan bila sudah memiliki peraturan daerah (perda) mengenai jenis pajak daerah yang dipungut.

- Pajak Provinsi dapat tidak dipungut apabila potensinya kurang memadai dan/atau disesuaikan dengan kebijakan Daerah yang ditetapkan dengan Perda.

- Perda mengenai Pajak Daerah merupakan hasil rancangan Perda (raperda) yang telah mendapatkan persetujuan Bersama antara eksekutif dan legislatif, dengan terlebih dahulu mendapatkan evaluasi dari Menteri Dalam Negeri yang berkordinasi dengan Menteri Keuangan.

B. Karakteristik Pajak Provinsi

- Dipungut berdasarkan Peraturan Daerah Provinsi

- Dipungut di wilayah Provinsi dan dinikmati oleh daerah dalam Provinsi ybs

- Objek Pajak bersifat immobile

- Merupakan kewenangan Provinsi sebagaimana diatur dalam UU 23/2014 Pasal 13

- Penerimaannya potensial

- Mudah diadministrasikan.

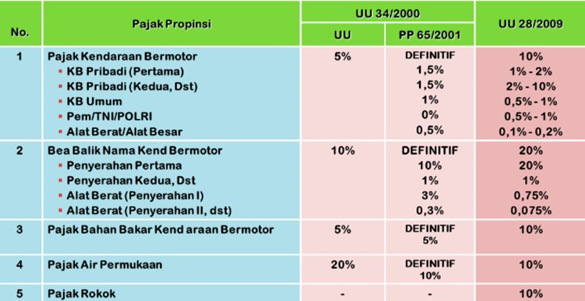

C. Jenis pajak Provinsi

D. Tarif Pajak Provinsi

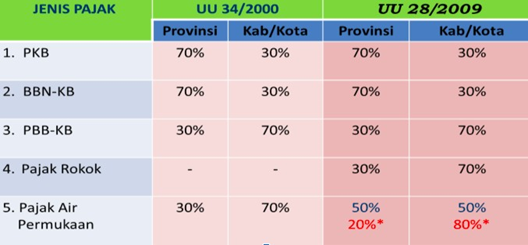

E. Bagi hasil

F. Earmarking Tax

Pajak kendaraan bermotor

―Pajak atas kepemilikan dan/atau penguasaan kendaraan bermotor

Pengertian Kendaraam Bermotor

- Menurut UU 28/2009

“Kendaraan Bermotor adalah semua kendaraan beroda beserta gandengannya yang digunakan di semua jenis jalan darat, dan digerakkan oleh peralatan teknik berupa motor atau peralatan lainnya yang berfungsi untuk mengubah suatu sumber daya energi tertentu menjadi tenaga gerak kendaraan bermotor yang bersangkutan, termasuk alat-alat berat dan alat-alat besar yang dalam operasinya menggunakan roda dan motor dan tidak melekat secara permanen serta kendaraan bermotor yang dioperasikan di air.”

- Menurut UU 22/2009 tentang lalu Lintas dan Angkutan Umum:

“Kendaraan Bermotor adalah setiap kendaraan yang digerakkan oleh peralatan mekanik berupa mesin selain kendaraan yang berjalan di atas rel.”

a) Subyek Pajak

Orang pribadi atau Badan yang memiliki dan/atau menguasai Kendaraan Bermotor.

b) Wajib Pajak Orang Pribadi atau Badan yang memiliki kendaraan bermotor, termasuk dalam hal ini adalah pemerintah. Dalam hal Wajib Pajak merupakan Badan, kewajiban perpajakannya diwakili oleh pengurus atau kuasa Badan tersebut.

c) Obyek pajak

Obyek Pajak Kendaraan Bermotor adalah kepemilikan dan/atau penguasaan Kendaraan Bermotor, termasuk kendaraan bermotor beroda beserta gandengannya, yang dioperasikan di semua jenis jalan darat dan kendaraan bermotor yang dioperasikan di air dengan ukuran isi kotor GT 5 (lima Gross Tonnage) sampa dengan GT 7 (tujuh Gross Tonnage).

Pengecualian pengertian Kendaraan Bermotor sebagai Obyek Pajak:

- Kereta api;

- Kendaraan Bermotor yang semata-mata digunakan untuk keperluan pertahanan dan keamanan negara;

- Kendaraan Bermotor yang dimiliki dan/atau dikuasai kedutaan, konsulat, perwakilan negara asing dengan asas timbal balik dan lembaga-lembaga internasional yang memperoleh fasilitas pembebasan pajak dari Pemerintah;

- Objek Pajak lainnya yang ditetapkan dalam Peraturan Daerah

d) Dasar Pengenaan Pajak (DPP)

DPP = Nilai Jual Kendaraan Bermotor X Bobot

yang mencerminkan secara relatif tingkat kerusakan jalan dan/atau pencemaran lingkungan akibat penggunaan Kendaraan Bermotor.

DPP khusus = Nilai Jual Kendaraan Bermotor

DPP Kendaraan Bermotor secara Khusus untuk Kendaraan Bermotor yang digunakan di luar jalan umum, termasuk alat-alat berat dan alat-alat besar serta kendaraan di air.

Nilai Jual Kendaraan Bermotor

Harga Pasaran Umum (HPU) yang merupakan harga rata-rata atas suatu kendaraan bermotor yang diperoleh dari berbagai sumber data yg akurat. NJKB yang didasarkan HPU kendaraan bermotor ditetapkan pada minggu pertama bulan Desember Tahun Pajak sebelumnya.

Apabila HPU suatu Kendaraan Bermotor tidak diketahui, maka NJKB dapat ditentukan berdasarkan sebagian atau seluruh faktor-faktor berikut:

- harga Kendaraan Bermotor dengan isi silinder dan/atau satuan tenaga yang sama;

- penggunaan Kendaraan Bermotor untuk umum atau pribadi;

- harga Kendaraan Bermotor dengan merek yang sama;

- harga Kendaraan Bermotor dengan tahun pembuatan yang sama;

- harga Kendaraan Bermotor dengan pembuat Kendaraan Bermotor;

- harga Kendaraan Bermotor dengan Kendaraan Bermotor sejenis; dan,

- harga Kendaraan Bermotor berdasarkan dokumen Pemberitahuan Impor Barang (PIB).

Bobot

suatu besaran yang dinyatakan dalam koefisien yang nilainya 1 (satu) atau lebih besar dari 1 (satu) yang mencerminkan tingkat kerusakan jalan dan/atau pencemaran lingkungan akibat penggunaan Kendaraan Bermotor.

- koefisien ( ≤ 1 ) berarti kerusakan jalan dan/atau pencemaran lingkungan oleh penggunaan Kendaraan Bermotor dianggap masih dalam batas toleransi; dan

- koefisien ( > 1 ) penggunaan Kendaraan Bermotor dianggap melewati batas toleransi.

Bobot atas tingkat kerusakan jalan dan/atau pencemaran lingkungan dihitung dengan berdasarkan faktor-faktor sebagai berikut:

- tekanan gandar, yang dibedakan atas dasar jumlah sumbu/as, roda, dan berat Kendaraan Bermotor;

- jenis bahan bakar Kendaraan Bermotor yang dibedakan menurut solar, bensin, gas, listrik, tenaga surya, atau jenis bahan bakar lainnya; dan

- jenis, penggunaan, tahun pembuatan, dan ciri-ciri mesin Kendaraan Bermotor yang dibedakan berdasarkan jenis mesin 2 tak atau 4 tak, dan isi silinder.

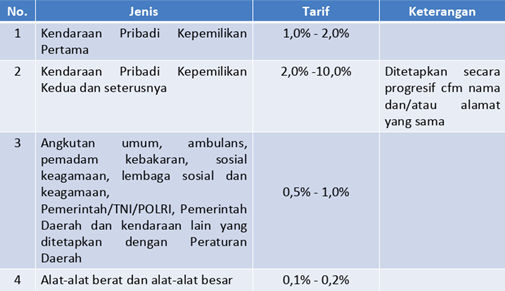

E. Tarif Pajak

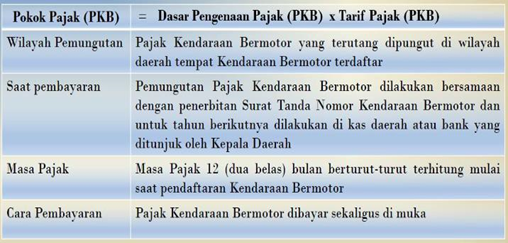

F. Tata Cara Penghitungan dan Pemungutan

Langkah-langkah Penghitungan

- Mengetahui NJKB dan Bobot sesuai jenis, merk, dan type kendaraan bermotor pada tabel Permendagri mengenai Penghitungan DPP Kendaraan Bermotor dan Bea Balik Nama Kendaraan Bermotor.

- Menghitung Dasar Pengenaan Pajak Kendaraan Bermotor (DP PKB).

- Mengetahui Tarif Pajak sesuai Jenis Kendaraan pada Peraturan Daerah.

- Menghitung besaran pokok Pajak Yang Terutang dengan cara mengalikan DP PKB dengan Tarif PKB.

- Mengetahui saat pendaftaran untuk mencari Masa Pajak dalam hal terjadi restitusi.

g) Masa Pajak

- Ditetapkan jangka waktu 1 (satu) bulan kalender atau jangka waktu lain yang diatur dengan Peraturan Kepala Daerah paling lama 3 (tiga) bulan kalender.

- Masa pajak PKB adalah 1 bulan yang dikenakan untuk masa pajak 12 (dua belas) bulan berturut-turut dalam satu waktu pembayaran, terhitung mulai saat pendaftaran kendaraan bermotor. Jika masa pajak tidak sampai 12 (dua belas) bulan karena ada keadaan kahar, dapat dilakukan restitusi atas pajak yang sudah dibayar untuk porsi masa pajak yang belum dilalui.

Pajak Bahan Bakar Kendaraan Bermotor

―pajak atas bahan bakar, baik berbentuk cair maupun gas, yang digunakan pada kendaraan bermotor‖ (pajak konsumsi)

a) Subyek Pajak

Konsumen Bahan Bakar Kendaraan Bermotor.

b) Wajib Pajak

Orang pribadi atau Badan yang menggunakan Bahan Bakar Kendaraan Bermotor

c) Obyek pajak

Bahan Bakar yang disediakan untuk Kendaraan Bermotor, Bahan Bakar yang dianggap digunakan untuk kendaraan bermotor, dan Termasuk bahan bakar yang digunakan untuk kendaraan di air

d) Dasar Pengenaan Pajak (DPP)

Nilai Jual Bahan Bakar Kendaraan Bermotor sebelum dikenakan PPN

e) Tarif Pajak

- Tarif PBB KB ditetapkan paling tinggi sebesar 10%.

- Untuk kendaraan umum dapat ditetapkan paling sedikit 50% lebih rendah dari tarif Pajak Bahan Bakar Kendaraan Bermotor untuk kendaraan pribadi.

- Tarif Pajak Bahan Bakar Kendaraan Bermotor ditetapkan dengan Peraturan Daerah

- Pemerintah dapat mengubah tarif PBB-KB yang sudah ditetapkan dalam Perda dengan Peraturan Presiden (Perpres 36/2011 tanggal 4 Juni 2011), dalam hal:

- terjadi kenaikan harga minyak dunia melebihi 130% dari asumsi harga minyak dunia yang ditetapkan dalam UU APBN tahun berjalan; atau

- diperlukan stabilisasi harga bahan bakar minyak untuk jangka waktu paling lama 3 tahun sejak ditetapkannya Undang-Undang ini.

- Dalam hal harga minyak dunia sudah normal kembali, Peraturan Presiden dicabut dalam jangka waktu paling lama 2 (dua) bulan.

f) Pemungutan PBBKB

- Dilakukan oleh produsen dan/atau importir atau nama lain sejenis atas bahan bakar yang disalurkan atau dijual kepada:

- Lembaga penyalur, antara lain, Stasiun Pengisian Bahan Bakar untuk Umum (SPBU), Stasiun Pengisian Bahan Bakar untuk TNI/POLRI, Agen Premium dan Minyak Solar (APMS), Premium Solar Packed Dealer (PSPD), Stasiun Pengisian Bahan Bakar Bunker (SPBB), Stasiun Pengisian Bahan Bakar Gas (SPBG), yang akan menjual BBM kepada konsumen akhir (konsumen langsung);

- Konsumen langsung, yaitu pengguna bahan bakar kendaraan bermotor.

- Apabila bahan bakar digunakan sendiri maka produsen dan/atau importir atau nama lain sejenis wajib menanggung PBB-KB yang digunakan sendiri untuk kendaraan bermotornya.

- Produsen dan/atau importir atau nama lain sejenis tidak mengenakan Pajak Bahan Bakar Kendaraan Bermotor atas penjualan bahan bakar minyak untuk usaha industri.

- Apabila pembelian Bahan Bakar dilakukan antarpenyedia Bahan Bakar Kendaraan Bermotor, baik untuk dijual kembali kepada lembaga penyalur dan/atau konsumen langsung, maka yang wajib mengenakan PBB-KB adalah penyedia yang menyalurkan Bahan Bakar kepada lembaga penyalur dan/atau konsumen langsung.

Bea Balik Nama Kendaraan Bermotor

―Pajak atas penyerahan hak milik kendaraan bermotor sebagai akibat perjanjian dua pihak atau perbuatan sepihak atau keadaan yang terjadi karena jual beli, tukar menukar, hibah, warisan, atau pemasukan ke dalam badan usaha.‖

dikelompokkan menjadi:

- Kendaraan Bermotor selain yang Dioperasikan di Air, Alat-Alat Berat dan Alat-Alat Besar; Kendaraan Bermotor yg dioperasikan di darat :

- Mobil penumpang yang terdiri dari sedan, jeep, dan minibus;

- Mobil bus yang terdiri dari microbus dan bus;

- Mobil barang yang terdiri dari mobil barang, pick up, light truck, dan truck;

- Alat-alat berat dan alat-alat besar; dan

- Sepeda motor roda dua dan roda tiga.

- Kendaraan Bermotor yang Dioperasikan di Air, berdasarkan fungsi:

- angkutan penumpang dan/atau barang;

- penangkap ikan;

- pengerukan; dan

- pesiar, olahraga atau rekreasi.

- Kendaraan Bermotor Alat-Alat Berat dan Alat-Alat Besar.

a) Subyek Pajak

Orang pribadi atau Badan yang dapat menerima penyerahan Kendaraan Bermotor.

b) Wajib Pajak

Orang pribadi atau Badan yang menerima penyerahan Kendaraan Bermotor. Wajib Pajak Badan, kewajiban perpajakannya diwakili oleh pengurus atau kuasa Badan tersebut.

c) Obyek pajak

Penyerahan kepemilikan Kendaraan Bermotor, yang termasuk dalam hal ini kendaraan bermotor beroda beserta gandengannya, yang dioperasikan di semua jenis jalan darat dan kendaraan bermotor yang dioperasikan di air dengan ukuran isi kotor GT 5 (lima Gross Tonnage) sampai dengan GT 7(tujuh Gross Tonnage).

Definisi penyerahan adalah:

- Penguasaan atas Kendaraan Bermotor melebihi 12 bulan, tidak termasuk penguasaan Kendaraan Bermotor karena perjanjian sewa beli.

- Pemasukan Kendaraan Bermotor dari luar negeri untuk dipakai secara tetap di Indonesia, kecuali:

- untuk dipakai sendiri oleh orang pribadi yang bersangkutan;

- untuk diperdagangkan;

- untuk dikeluarkan kembali dari wilayah pabean Indonesia (pengecualian tidak berlaku apabila selama 3 (tiga) tahun berturut-turut tidak dikeluarkan kembali dari wilayah pabean Indonesia); dan

- digunakan untuk pameran, penelitian, contoh, dan kegiatan olahraga bertaraf internasional.

Pengecualian :

- Kereta api;

- Semata-mata digunakan untuk keperluan pertahanan dan keamanan negara;

- Dimiliki dan/atau dikuasai kedutaan, konsulat, perwakilan negara asing dengan asas timbal balikdan lembaga-lembaga internasional yang memperoleh fasilitas pembebasan pajak dari Pemerintah;

- d Kendaraan bermotor lainnya sebagai pengecualian obyek pajak dalam Peraturan Daerah.

d) Dasar Pengenaan Pajak (DPP)

DPP = Nilai Jual Kendaraan Bermotor (NJKB)

Cara memperoleh NJKB pada Pajak BBNKB sama dengan pada PajakKendaraan Bermotor. Didasarkan pada Harga Pasaran Umum (HPU) yang merupakan harga rata-rata atas suatu kendaraan bermotor yang diperoleh dari berbagai sumber data yang akurat.

NJKB yang ditetapkan berdasarkan HPU kendaraan bermotor pada minggu pertama bulan Desember Tahun Pajak sebelumnya.

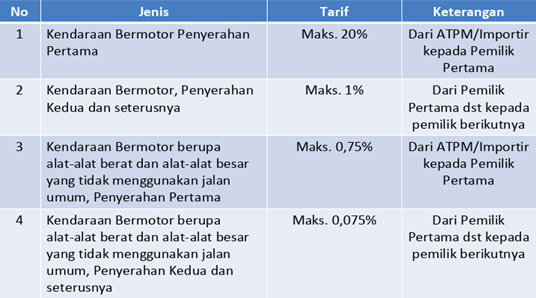

e) Tarif Pajak

- Tata cara penghitungan dan pemungutan

BBNKB = DPP x Tarif Pajak BBNKB

Pemungutan dilakukan di wilayah daerah tempat Kendaraan Bermotor terdaftar. Pembayaran BBNKB dilakukan pada saat pendaftaran.

g) Masa Pajak

- Bagi yang menerima penyerahan atau disebut Wajib Pajak BBNKB wajib mendaftarkan penyerahan Kendaraan Bermotor dalam jangka waktu paling lambat 30 (tiga puluh) hari kerjasejak saat penyerahan.

- bagi yang menyerahkan, baik itu orang pribadi atau Badan melaporkan secara tertulis penyerahan tersebut kepada gubernur atau pejabat yang ditunjuk dalam jangka waktu 30 (tiga puluh) hari kerja.

Pelaporan ini ―sangat berguna‖ bagi pihak yang menyerahkan kepemilikan guna menghindaripengenaan pajak kendaraan bermotor kepada yang bukan semestinya ataupun pajak progresif.

Laporan tertulis yang dilakukan oleh Orang pribadi atau Badan yang menyerahkan Kendaraan

Bermotor paling sedikit berisi:

- nama dan alamat orang pribadi atau Badan yang menerima penyerahan;

- tanggal, bulan, dan tahun penyerahan;

- nomor polisi kendaraan bermotor;

- lampiran fotokopi Surat Tanda Nomor Kendaraan Bermotor; dan

- khusus untuk kendaraan di air ditambahkan pas dan nomor pas kapal

Pada berbagai Peraturan Daerah mengatur masa pajak untuk BBNKB ditetapkan dalam jangka waktu 1 (satu) bulan kalender.

Pajak Air Permukaan

―pajak atas pengambilan dan/atau pemanfaatan air permukaan.‖

UU No. 28/2009 mendefinisikan Air Permukaan sebagai ―semua air yang terdapat pada permukaan tanah, tidak termasuk air laut, baikyang berada di laut maupun di darat.‖

UU No.7/2004 ttg SDA ―Air permukaan adalah semua air yang terdapat pada permukaan tanah. Pengeloaan air permukaan didasarkan pada wilayah sungai. Air permukaan terdapat pada sungai, danau, rawa, dan sumber air permukaan lainnya. Yang dimaksud dengan sumber air permukaan lainnya, antara lain, situ,embung, ranu, waduk, telaga, dan mata air.

a) Subyek Pajak

Orang pribadi atau Badan yang dapat melakukan pengambilan dan/atau pemanfaatan Air Permukaan

b) Wajib Pajak

orang pribadi atau Badan yang melakukan pengambilan dan/atau pemanfaatan Air Permukaan.

c) Obyek pajak

Pengambilan dan/atau pemanfaatan Air Permukaan yang erat kaitannya dengan pengaturan pengelolaan SDA.

Dikecualikan dari objek Pajak Air Permukaan adalah:

- pengambilan dan/atau pemanfaatan Air Permukaan untuk keperluan dasar rumah tangga, pengairan pertanian dan perikanan rakyat, dengan tetap memperhatikan kelestarian lingkungan dan peraturan perundang-undangan; dan

- pengambilan dan/atau pemanfaatan Air Permukaan lainnya yang ditetapkan dalam Peraturan Daerah.

d) Dasar Pengenaan Pajak (DPP)

Nilai Perolehan Air Permukaan (NPAP) yaitu Nilai Perolehan Air untuk air permukaan yang besarannya dinyatakan dalam rupiah dan ditetapkan dengan Peraturan Gubernur, dengan mempertimbangkan sebagian atau seluruh faktor:

- jenis sumber air;

- lokasi sumber air;

- tujuan pengambilan dan/atau pemanfaatan air;

- volume air yang diambil dan/atau dimanfaatkan;

- kualitas air;

- luas areal tempat pengambilan dan/atau pemanfaatan air; dan

- tingkat kerusakan lingkungan yang diakibatkan oleh pengambilan dan/atau pemanfaatan air.

e) Tarif Pajak

Tarif atas Pajak Air Permukaan ditetapkan paling tinggi sebesar 10% dan ditetapkan dalam Peraturan Daerah yang pengaturannya dapat berbeda di tiap daerah, tergantung pengaturan yang tertuang dalam peraturan daerah.

f) Pemungutan

Pajak Air Permukaan = Dasar Pengenaan Pajak x Tarif

- Wilayah Pemungutan adalah daerah tempat pengambilan dan pemanfaatan air permukaan di wilayah daerah tempat air permukaan berada.

- Pajak yang terutang dalam masa pajak terjadi pada saat pengambilan dan/atau pemanfaatan air permukaan.

g) Masa Pajak

jangka waktu yang lamanya 1 (satu) bulan Kalender terhitung mulai saat pengambilan dan/atau pemanfaatan air permukaan, atau sampai dengan 3 (tiga) bulan kalender, yang menjadi dasar bagi Wajib Pajak untuk menghitung, menyetor, dan melaporkan pajak yang terutang.

Pajak Rokok

Pungutan atas cukai rokok yang dipungut oleh pemerintah. Seperti diketahui harga rokok dibentuk dari harga setelah dikenakan pajak pusat berupa PPN dan Cukai hasil Tembakau.

Bukan pajak atas konsumsi melainkan piggybacktaxes atau opsenten atau surtax atau

―tambahan atas objek pajak yang dipungut oleh Pemerintah Pusat terhadap konsumsi

barang yg perlu dikendalikan, sesuai dengan best practice yg berlaku di negara lain‖ untuk melindungi masyarakat atas dampak negatif rokok dan peningkatan pendanaan fungsi pelayanan kesehatan masyarakat serta untuk meningkatkan PAD.

- Subyek Pajak konsumen rokok.

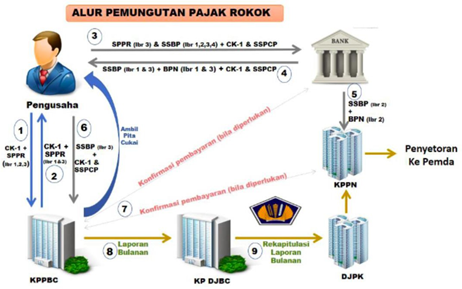

- Wajib Pajak Pengusaha pabrik rokok/produsen dan importir rokok yang memiliki izin berupa Nomor Pokok Pengusaha Barang Kena Cukai.

- Obyek pajak konsumsi rokok, meliputi sigaret, cerutu, dan rokok daun.

Dikecualikan dari objek Pajak Rokok adalah rokok yang tidak dikenai cukai berdasarkan peraturan perundang-undangan di bidang cukai.

d) Dasar Pengenaan Pajak (DPP) DPP = Cukai Rokok

- Tarif Pajak sebesar 10%

- Earmarking Tax atas Pajak Rokok

Penerimaan Pajak Rokok, baik bagian provinsi maupun bagian kabupaten/kota, dialokasikan paling sedikit 50% untuk mendanai pelayanan kesehatan masyarakat sebagaimana diatur dalam ketentuan peraturan perundang-undangan yang mengatur tentang PDRD dan penegakan hukum oleh aparat berwenang yang dilaksanakan sesuai dengan kewenangan Pemerintah Daerah yang dapat dikerjasamakan dengan pihak/instansi lain. Yang dimaksud dengan ―pihak/instansi lain‖ antara lain Direktorat Jenderal Bea dan Cukai Kementerian Keuangan.

- Bagi Hasil Pajak Rokok, Penerimaan Pajak rokok yang disetor ke rekening kas umum Daerah provinsi dibagi dengan proporsi:

- 30% untuk provinsi yang bersangkutan; dan

- 70% untuk dibagihasilkan kepada kabupaten/kota di wilayah provinsi yang bersangkutan dengan memperhatikan aspek pemerataan dan/atau potensi antar kabupaten/kota .