Objek PPN

(UU Nomor 42 Tahun 2009 Pasal 4, Pasal 16C, dan Pasal 16D)

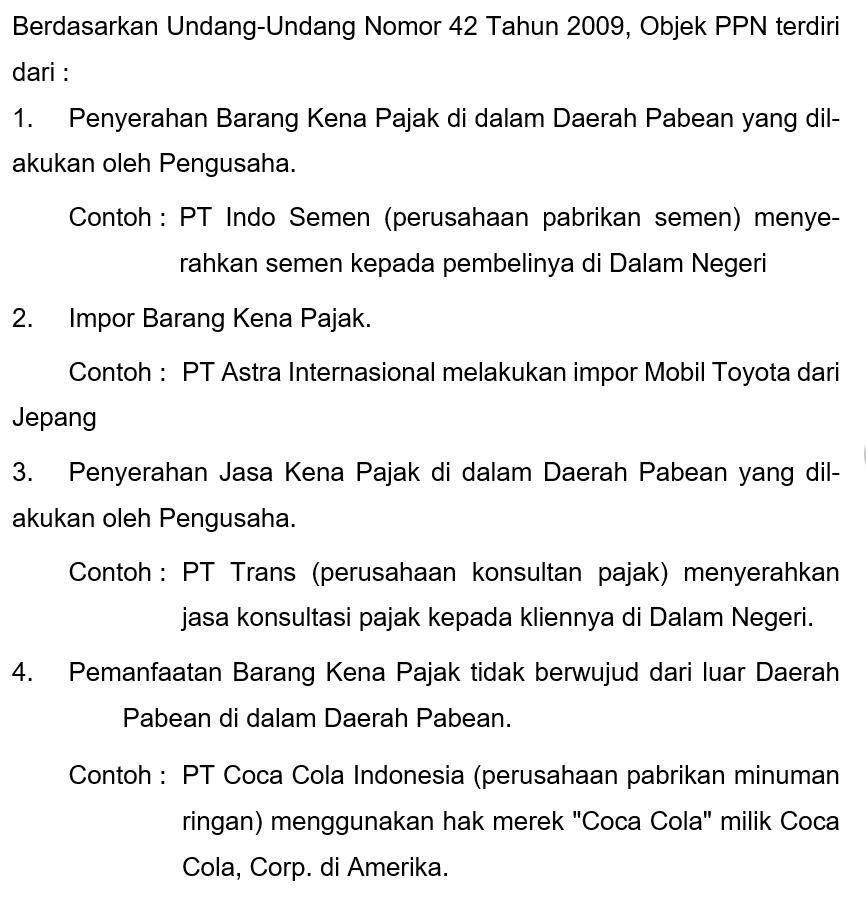

Berdasarkan Undang-Undang Nomor42 Tahun 2009, Objek PPN terdiri dari :

- Penyerahan Barang Kena Pajak di dalam Daerah Pabean yang dilakukan oleh Pengusaha.

Contoh : PT Indo Semen (perusahaan pabrikan semen) menyerahkan semen kepada pembelinya di Dalam Negeri - Impor Barang Kena Pajak

Contoh : PT Astra Internasional melakukan impor Mobil Toyota dari Jepang

3. Penyerahan Jasa Kena Pajak di dalam Daerah Pabean yang dilakukan oleh Pengusaha.

Contoh : PT Trans (perusahaan konsultan pajak) menyerahkan jasa konsultasi pajak kepada kliennya di Dalam Negeri.

4. Pemanfaatan Barang Kena Pajak tidak berwujud dari luar Daerah Pabean di dalam Daerah Pabean.

Contoh : PT Coca Cola Indonesia (perusahaan pabrikan minuman ringan) menggunakan hak merek “Coca Cola” milik Coca Cola, Corp. di Amerika.

5. Pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean.

Contoh : PT Garuda Indonesia (perusahaan maskapai penerbangan) menggunakan jasa konsultan manajemen dari perusahaan konsultan Jerman.

6. Ekspor Barang Kena Pajak Berwujud oleh Pengusaha Kena Pajak.

Contoh : PT Tekstil Indonesia (perusahaan eksportir tekstil yang telah dikukuhkan sebagai Pengusaha Kena Pajak) melakukan ekspor produk tekstil ke Arab Saudi.

7. Ekspor Barang Kena Pajak Tidak Berwujud oleh Pengusaha Kena Pajak.

Yang dimaksud dengan “Barang Kena Pajak Tidak Berwujud” adalah :

1) Penggunaan atau hak menggunakan hak cipta di bidang kesusastraan, kesenian atau karya ilmiah, paten, desain atau model, rencana, formula atau proses rahasia, merek dagang, atau bentuk hak kekayaan intelektual/industrial atau hak serupa lainnya;

2) Penggunaan atau hak menggunakan peralatan/perlengkapan industrial, komersial, atau ilmiah;

3) Pemberian pengetahuan atau informasi di bidang ilmiah, teknikal, industrial, atau komersial;

4) Pemberian bantuan tambahan atau pelengkap sehubungan dengan penggunaan atau hak menggunakan hak-hak tersebut pada angka 1), penggunaan atau hak menggunakan peralatan/perlengkapan tersebut pada angka 2), atau pemberian pengetahuan atau informasi tersebut pada angka 3), berupa :

a) penerimaan atau hak menerima rekaman gambar atau rekaman suara atau keduanya,yang disalurkan kepada masyarakat melalui satelit, kabel, serta optik, atau teknologi yang serupa;

b) penggunaan atau hak menggunakan rekaman gambar atau rekaman suara atau keduanya, untuk siaran televisi atau radio yang disiarkan/dipancarkan melalui satelit, kabel, serat optik, atau teknologi yang serupa; dan

c) penggunaan atau hak menggunakan sebagian atau seluruh spektrum radio komunikasi;

5) Penggunaan atau hak menggunakan film gambar hidup (motion picture films), film atau pita video untuk siaran televisi, atau pita suara untuk siaran radio; dan

6) Pelepasan seluruhnya atau sebagian hak yang berkenaan dengan penggunaan atau pemberian hak kekayaan intelektual/industrial atau hak-hak lainnya sebagaimana tersebut diatas

Contoh:

PT Indofood Sukses Makmur (perusahaan produk makanan yang telah dikukuhkan sebagai PKP) mengekspor formula produksi dan merek dagang Indomie (mie instan) ke De United Food Industries Limited (Nigeria) melalui lisensi

8. Ekspor Jasa Kena Pajak oleh Pengusaha Kena Pajak

Termasuk dalam pengertian ekspor Jasa Kena Pajak adalah penyerahan Jasa Kena Pajak dari dalam Daerah Pabean ke luar Daerah Pabean oleh Pengusaha Kena Pajak yang menghasilkan dan melakukan ekspor Barang Kena Pajak Berwujud atas dasar pesanan atau permintaan dengan bahan dan atas petunjuk dari pemesan di luar Daerah Pabean.

Contoh:

PT Megatika International (perusahaan jasa arsitektur yang telah dikukuhkan sebagai PKP) mengekspor jasa arsitek pembangunan highrise apartment ke Maroko.

Tidak semua ekspor jasa kena pajak dikenakan PPN, hanya beberapa jasa kena pajak saja yang merupakan objek PPN. Batasan ini diatur dalam Peraturan Menteri Keuangan Nomor PMK No 70/PMK.03/2010 Tentang Batasan Kegiatan Dan Jenis Jasa Kena Pajak Yang Atas Ekspornya Dikenai Pajak Pertambahan Nilai diatur Jenis Jasa Kena Pajak yang atas ekspornya dikenai Pajak Pertambahan Nilai. Jasa jasa tersebut sebagai berikut :

a. Jasa Maklon. Batasannya adalah sebagai berikut :

pemesan atau penerima Jasa Kena Pajak berada di luar Daerah Pabean dan merupakan Wajib Pajak Luar Negeri serta tidak mempunyai Bentuk Usaha Tetap (BUT) sebagaimana dimaksud dalam Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan dan perubahannya

spesifikasi dan bahan disediakan oleh pemesan atau penerima Jasa Kena Pajak;

bahan adalah bahan baku, barang setengah jadi, dan/atau bahan penolong/pembantu yang akan diproses menjadi Barang Kena Pajak yang dihasilkan;

kepemilikan atas barang jadi berada pada pemesan atau penerima Jasa Kena Pajak; dan

pengusaha Jasa Maklon mengirim barang hasil pekerjaannya berdasarkan permintaan pemesan atau penerima Jasa Kena Pajak ke luar Daerah Pabean

b. jasa perbaikan dan perawatan yang batasan kegiatannya memenuhi ketentuan

c. jasa konstruksi, yaitu layanan jasa konsultasi perencanaan pekerjaan konstruksi, layanan jasa pelaksanaan pekerjaan konstruksi, dan layanan jasa konsultasi pengawasan pekerjaan konstruksi, yang batasan kegiatannya memenuhi ketentuan

Batasan kedua jasa tersebut adalah sebagai berikut :

- jasa yang melekat pada atau jasa untuk barang bergerak yang dimanfaatkan di luar Daerah Pabean; atau

- jasa yang melekat pada atau jasa untuk barang tidak bergerak yang terletak di luar Daerah Pabean

Saat terutangnya Pajak Pertambahan Nilai atas Ekspor Jasa Kena Pajak adalah pada saat Ekspor Jasa Kena Pajak yaitu pada saat Penggantian atas jasa yang diekspor tersebut dicatat atau diakui sebagai penghasilan. Pengusaha Kena

Pajak yang melakukan Ekspor Jasa Kena Pajak wajib membuat Pemberitahuan Ekspor Jasa Kena Pajak pada saat Ekspor Jasa Kena Pajak yang dilampiri dengan invoice sebagai satu kesatuan yang tidak terpisahkan adalah dokumen tertentu yang kedudukannya dipersamakan dengan Faktur Pajak.

Atas kegiatan ekspor barang yang dihasilkan dari kegiatan ekspor Jasa Maklon oleh Pengusaha Kena Pajak eksportir Jasa Maklon tidak dilaporkan sebagai ekspor Barang Kena Pajak dalam Surat Pemberitahuan Masa Pajak Pertambahan Nilai. Pajak Pertambahan Nilai atas:

a. perolehan Barang Kena Pajak;

b. perolehan Jasa Kena Pajak;

c. pemanfaatan Barang Kena Pajak Tidak Berwujud dari luar Daerah Pabean;

d. pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean, dan/atau

e. impor Barang Kena Pajak,

yang tidak berhubungan langsung dengan kegiatan ekspor Jasa Maklon, merupakan Pajak Masukan yang tidak dapat dikreditkan sebagaimana diatur dalam Pasal 9 ayat (8) huruf b UU PPN.

9. Kegiatan membangun sendiri yang dilakukan tidak dalam kegiatan usaha atau pekerjaan oleh orang pribadi atau badan yang hasilnya digunakan sendiri atau digunakan pihak lain. (UU Nomor 42 Tahun 2009 Pasal 16C)

Contoh :

Tuan Hendra, seorang dokter speialis anak membangun rumah untuk tempat tinggal di Bogor dengan luas bangunan 500 M2.

10. Penyerahan BKP berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan (bukan inventory) oleh Pengusaha Kena Pajak, sepanjang Pajak Masukan yang dibayar pada saat perolehannya menurut ketentuan dapat dikreditkan. (UU Nomor 42 Tahun 2009 Pasal 16D)

Contoh :

Pada bulan September 2000, PT Sepatu Bata menjual sebuah mesin produksinya yang semula diimpor dari italy pada tahun 1998. Karena Pajak Masukan atas impor mesin di tahun 1998 tersebut menurut ketentuan dapat dikreditkan, maka pada saat mesin tersebut dijual kembali di tahun 2000 harus dikenakan PPN.

Dalam hal PT Sepatu Bata di tahun 2000 menjual mobil sedan, penjualan sedan tersebut tidak terutang PPN karena Pajak Masukan pada saat perolehannya menurut ketentuan tidak dapat dikreditkan.

Penyerahan Barang/Jasa tersebut akan dikenakan PPN apabila memenuhi syarat-syarat kumulatif sebagai berikut :

- Barang atau jasa yang diserahkan merupakan BKP/JKP

2. Penyerahannya dilakukan (terjadi) di Dalam Daerah Pabean (Wilayah RI yang didalamnya berlaku perundang-undangan pabean, meliputi ; darat, perairan, lapisan udara di atasnya, tempat-tempat tertentu di Zona Ekonomi Eksklusif, dan landas kontinen)

3. Penyerahan tersebut dilakukan dalam kegiatan usaha atau pekerjaan pengusaha yang bersangkutan.

Barang Kena Pajak

(UU Nomor 42 Tahun 2009 Pasal 1A)

Barang Kena Pajak adalah barang yang dikenakan pajak berdasarkan Undang-undang PPN. Semua barang pada prinsipnya merupakan Barang Kena Pajak (dikenakan PPN) kecuali yang ditentukan lain oleh Undang-Undang PPN itu sendiri. Barang Kena Pajak tersebut terdiri dari barang berwujud (bergerak dan tidak bergerak) dan barang tidak berwujud (merek dagang, paten, hak cipta, dll).

Yang termasuk dalam pengertian penyerahan Barang Kena Pajak adalah :

a. penyerahan hak atas Barang Kena Pajak karena suatu perjanjian, meliputi jual beli, tukar menukar, jual beli dengan angsuran, atau perjanjian lain yang mengakibatkan penyerahan hak atas barang

b. pengalihan Barang Kena Pajak oleh karena suatu Perjanjian Sewa Beli dan Perjanjian Leasing (Capital Lease atau Sewa Guna Usaha dengan Hak Opsi). Yang terutang PPN adalah penyerahan barangnya, sedangkan penyerahan jasanya (jasa pembiayaan) tidak terutang PPN;

c. penyerahan Barang Kena Pajak kepada pedagang perantara atau melalui juru lelang;

d. pemakaian sendiri dan atau pemberian cuma-cuma atas Barang Kena Pajak;

e. persediaan Barang Kena Pajak dan aktiva yang menurut tujuan semula tidak untuk diperjualbelikan, yang masih tersisa pada saat pembubaran perusahaan, sepanjang Pajak Pertambahan Nilai atas perolehan aktiva tersebut menurut ketentuan dapat dikreditkan;

f. penyerahan Barang Kena Pajak dari Pusat ke Cabang (perwakilan/kantor pemasaran) atau sebaliknya dan penyerahan Barang Kena Pajak antar Kantor Cabang (dalam hal berada dalam wilayah Kantor Pelayanan Pajak yang berbeda);

g. penyerahan Barang Kena Pajak secara konsinyasi.

h. penyerahan BKP oleh PKP dalam rangka perjanjian pembiayaan yang dilakukan berdasarkan prinsip syariah, yang penyerahannya dianggap langsung dari PKP kepada pihak yang membutuhkan BKP.

Yang tidak termasuk dalam pengertian Penyerahan BKP adalah :

a. Penyerahan Barang Kena Pajak kepada makelar sebagaimana dimaksud dalam Kitab Undang-Undang Hukum Dagang. Namun demikian, jasa makelar merupakan Jasa Kena Pajak;

b. Penyerahan Barang Kena Pajak untuk jaminan utang piutang;

c. Penyerahan Barang Kena Pajak sebagaimana dimaksud dalam ayat (1) huruf f dalam hal Pengusaha Kena Pajak melakukan pemusatan tempat pajak terutang;

d. Pengalihan Barang Kena Pajak dalam rangka penggabungan, peleburan, pemekaran, pemecahan, dan pengambilalihan usaha dengan syarat pihak yang melakukan pengalihan dan yang menerima pengalihan adalah Pengusaha Kena Pajak; dan

e. Barang Kena Pajak berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan, yang masih tersisa pada saat pembubaran perusahaan, dan yang Pajak Masukan atas perolehannya tidak dapat dikreditkan sebagaimana dimaksud dalam Pasal 9 ayat (8) huruf b dan huruf c.

Barang yang Tidak Dikenakan PPN

(UU Nomor 42 Tahun 2009 Pasal 4A)

Jenis-Jenis barang yang tidak dikenai PPN :

1. Barang hasil pertambangan, penggalian, dan pengeboran yang diambil langsung dari sumbernya

- minyak mentah (crude oil)

- gas bumi (Tidak termasuk dalam pengertian gas bumi adalah gas bumi yang siap dikonsumsi langsung oleh masyarakat seperti elpiji)

- panas bumi

- asbes, batu tulis, batu setengah permata, batu kapur, batu apung, batu permata, bentonit, dolomit, felspar (feldspar), garam batu (halite), grafit, granit/andesit, gips, kalsit, kaolin, leusit, magnesit, mika, marmer, nitrat, opsidien, oker, pasir dan kerikil, pasir kuarsa, perlit, fosfat (phospat), talk, tanah serap (fullers earth), tanah diatome, tanah liat, tawas (alum), tras, yarosif, zeolit, basal, dan trakkit;

- batubara sebelum diproses menjadi briket batubara

- bijih besi, bijih timah, bijih emas, bijih tembaga, bijih nikel, dan bijih perak serta bijih bauksit

2. Barang-barang kebutuhan pokok yang sangat dibutuhkan rakyat banyak

- beras

- gabah

- jagung

- sagu

- kedelai

- garam (baik beriodium/maupun tidak beriodium).

- daging, yaitu daging segar yang tanpa diolah, tetapi telah melalui proses disembelih, dikuliti, dipotong, didinginkan, dibekukan, dikemas atau tidak dikemas, digarami, dikapur, diasamkan, diawetkan dengan cara lain, dan/atau direbus;

- telur, yaitu telur yang tidak diolah, termasuk telur yang dibersihkan, diasinkan, atau dikemas;

- susu, yaitu susu perah baik yang telah melalui proses didinginkan maupun dipanaskan, tidak mengandung tambahan gula atau bahan lainnya, dan/atau dikemas atau tidak dikemas;

- buah-buahan, yaitu buah-buahan segar yang dipetik, baik yang telah melalui proses dicuci, disortasi, dikupas, dipotong, diiris, di-grading, dan/atau dikemas atau tidak dikemas; dan

- sayur-sayuran, yaitu sayuran segar yang dipetik, dicuci, ditiriskan, dan/atau disimpan pada suhu rendah, termasuk sayuran segar yang dicacah

3. Makanan dan minuman yang disajikan di hotel, restoran, rumah makan, warung, dan sejenisnya (baik dikonsumsi di tempat maupun dibawa pulang, tidak termasuk makanan dan minuman yang diserahkan oleh usaha jasa boga atau catering).

4. Uang, emas batangan, dan surat-surat berharga.

Contoh:

PT Indofood Sukses Makmur (perusahaan produk makanan yang telah dikukuhkan sebagai PKP) mengekspor formula produksi dan merek dagang Indomie (mie instan) ke De United Food Industries Limited (Nigeria) melalui lisensi

8. Ekspor Jasa Kena Pajak oleh Pengusaha Kena Pajak

Termasuk dalam pengertian ekspor Jasa Kena Pajak adalah penyerahan Jasa Kena Pajak dari dalam Daerah Pabean ke luar Daerah Pabean oleh Pengusaha Kena Pajak yang menghasilkan dan melakukan ekspor Barang Kena Pajak Berwujud atas dasar pesanan atau permintaan dengan bahan dan atas petunjuk dari pemesan di luar Daerah Pabean.

Contoh:

PT Megatika International (perusahaan jasa arsitektur yang telah dikukuhkan sebagai PKP) mengekspor jasa arsitek pembangunan highrise apartment ke Maroko.

9. Kegiatan membangun sendiri yang dilakukan tidak dalam kegiatan usaha atau pekerjaan oleh orang pribadi atau badan yang hasilnya digunakan sendiri atau digunakan pihak lain. (UU Nomor 42 Tahun 2009 Pasal 16C)

Contoh :

Tuan Hendra, seorang dokter speialis anak membangun rumah untuk tempat tinggal di Bogor dengan luas bangunan 500 M2.

10. Penyerahan BKP berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan (bukan inventory) oleh Pengusaha Kena Pajak, sepanjang Pajak Masukan yang dibayar pada saat perolehannya menurut ketentuan dapat dikreditkan. (UU Nomor 42 Tahun 2009 Pasal 16D)

Contoh :

Pada bulan September 2000, PT Sepatu Bata menjual sebuah mesin produksinya yang semula diimpor dari italy pada tahun 1998. Karena Pajak Masukan atas impor mesin di tahun 1998 tersebut menurut ketentuan dapat dikreditkan, maka pada saat mesin tersebut dijual kembali di tahun 2000 harus dikenakan PPN.

Dalam hal PT Sepatu Bata di tahun 2000 menjual mobil sedan, penjualan sedan tersebut tidak terutang PPN karena Pajak Masukan pada saat perolehannya menurut ketentuan tidak dapat dikreditkan.

Penyerahan Barang/Jasa tersebut akan dikenakan PPN apabila memenuhi syarat-syarat kumulatif sebagai berikut :

1. Barang atau jasa yang diserahkan merupakan BKP/JKP

2. Penyerahannya dilakukan (terjadi) di Dalam Daerah Pabean (Wilayah RI yang didalamnya berlaku perundang-undangan pabean, meliputi ; darat, perairan, lapisan udara di atasnya, tempat-tempat tertentu di Zona Ekonomi Eksklusif, dan landas kontinen)

3. Penyerahan tersebut dilakukan dalam kegiatan usaha atau pekerjaan pengusaha yang bersangkutan.

Jasa Kena Pajak

(UU Nomor 42 Tahun 2009)

Jasa kena pajak adalah setiap kegiatan pelayanan berdasarkan suatu perikatan atau perbuatan hukum yang menyebabkan suatu barang/ fasilitas/ kemudahan/ hak tersedia untuk dipakai, termasuk menghasilkan barang berdasarkan pesanan dengan bahan dan petunjuk pemesan, yang dikenakan pajak berdasarkan Undang-Undang PPN.(UU Nomor 42 Tahun 2009 Pasal 1 angka 5 dan 6)

Contoh : Jasa konsultan, jasa sewa, jasa konstruksi, jasa perantara, dll.

Pada prinsipnya semua jasa merupakan Jasa Kena Pajak (JKP), kecuali yang dinyatakan lain oleh Undang-Undang PPN itu sendiri (negative list).

Jasa yang Tidak Dikenakan PPN

(UU Nomor 42 Tahun 2009 Pasal 4A ayat 3)

Jenis-Jenis Jasa Tidak Kena Pajak adalah :

1. Jasa di bidang pelayanan kesehatan medis, meliputi :

- Jasa dokter umum, dokter spesialis, dan dokter gigi;

- Jasa dokter hewan;

- Jasa ahli kesehatan seperti akupuntur, ahli gigi, ahli gizi, dan fisioterapi;

- Jasa kebidanan dan dukun bayi;

- Jasa paramedis dan perawat;

- Jasa rumah sakit, rumah bersalin, klinik kesehatan, laboratorium kesehatan, dan sanatorium;

- Jasa psikolog dan psikiater; dan

- Jasa pengobatan alternative, termasuk yang dilakukan oleh paranormal

2. Jasa di bidang pelayanan sosial, meliputi :

- Jasa pelayanan Panti Asuhan dan Panti Jompo;

- Jasa pemadam kebakaran l;

- Jasa pemberian pertolongan pada kecelakaan;

- Jasa Lembaga Rehabilitasi l;

- Jasa rumah duka atau pemakaman termasuk krematorium; dan

- Jasa di bidang olah raga kecuali yang bersifat komersial.

3. Jasa di bidang pengiriman surat dengan perangko

Jasa pengiriman surat dengan perangko meliputi jasa pengiriman surat dengan menggunakan perangko tempel dan menggunakan cara lain pengganti perangko tempel.

4. Jasa keuangan, meliputi :

- jasa menghimpun dana dari masyarakat berupa giro, deposito berjangka, sertifikat deposito, tabungan, dan/atau bentuk lain yang dipersamakan dengan itu;

- jasa menempatkan dana, meminjam dana, atau meminjamkan dana kepada pihak lain dengan menggunakan surat, sarana telekomunikasi maupun dengan wesel unjuk, cek, atau sarana lainnya;

- jasa pembiayaan, termasuk pembiayaan berdasarkan prinsip syariah, berupa:

– sewa guna usaha dengan hak opsi;

– anjak piutang;

– usaha kartu kredit; dan/atau

– pembiayaan konsumen;

- jasa penyaluran pinjaman atas dasar hukum gadai, termasuk gadai syariah dan fidusia; dan

- jasa penjaminan.

5. Jasa asuransi. Yang dimaksud dengan “jasa asuransi” adalah jasa pertanggungan yang meliputi asuransi kerugian, asuransi jiwa, dan reasuransi, yang dilakukan oleh perusahaan asuransi kepada pemegang polis asuransi, tidak termasuk jasa penunjang asuransi seperti agen asuransi, penilai kerugian asuransi, dan konsultan asuransi.

6. Jasa di bidang keagamaan, meliputi :

- Jasa pelayanan rumah ibadah;

- Jasa pemberian khotbah atau dakwah;

- Jasa penyelenggaraan kegiatan keagamaan; dan

- Jasa lainnya di bidang keagamaan.

7. Jasa di bidang pendidikan, meliputi :

- Jasa penyelenggaraan pendidikan sekolah, seperti jasa penyelenggaraan pendidikan umum, pendidikan kejuruan, pendidikan luar biasa, pendidikan kedinasan, pendidikan keagamaan, pendidikan akademik dan pendidikan profesional; dan

- Jasa penyelenggaraan pendidikan Iuar sekolah.

8. Jasa di bidang kesenian dan hiburan, meliputi semua jenis jasa yang dilakukan oleh pekerja seni dan hiburan

9. Jasa di bidang penyiaran yang bukan bersifat iklan, adalah jasa penyiaran radio atau televisi yang dilakukan oleh instansi Pemerintah atau swasta yang bukan bersifat iklan dan tidak dibiayai oleh sponsor yang bertujuan komersial.

10. Jasa angkutan umum di darat dan di air serta jasa angkutan udara dalam negeri yang menjadi bagian tidak terpisahkan dari jasa angkutan udara luar negeri.

11. Jasa di bidang tenaga kerja, meliputi :

- Jasa tenaga kerja;

- Jasa penyediaan tenaga kerja, sepanjang pengusaha penyedia tenaga kerja tidak bertanggung jawab atas hasil kerja dari tenaga kerja tersebut; dan

- Jasa penyelenggaraan pelatihan bagi tenaga kerja.

12. Jasa di bidang perhotelan, meliputi :

- Jasa persewaan kamar termasuk tambahannya di hotel, rumah penginapan, motel, losmen, hostel, serta fasilitas yang terkait dengan kegiatan perhotelan untuk tamu yang menginap; dan

- Jasa persewaan ruangan untuk kegiatan acara atau pertemuan di hotel, rumah penginapan, motel, losmen, dan hostel.

13. Jasa yang disediakan oleh Pemerintah dalam menjalankan pemerintahan secara umum, meliputi jenis-jenis jasa yang dilaksanakan oleh instansi pemerintah seperti pemberian Izin Mendirikan Bangunan, pemberian Izin Usaha Perdagangan, pemberian Nomor Pokok Wajib Pajak, pembuatan Kartu Tanda Penduduk.

14. Jasa Penyediaan tempat parkir, adalah jasa penyediaan tempat parkir yang dilakukan oleh pemilik tempat parkir dan/atau pengusaha kepada pengguna tempat parkir dengan dipungut bayaran.

15. Jasa Telepon Umum dengan menggunakan uang logam, adalah jasa telepon umum dengan menggunakan uang logam atau koin, yang diselenggarakan oleh pemerintah maupun swasta.

16. Jasa Pengiriman uang dengan wesel pos; dan

17. Jasa boga atau catering

Identifikasi Suatu Kegiatan/Transaksi sebagai Objek PPN

Pengujian atau tes berikut ini perlu dilakukan untuk mengidentifikasi apakah suatu kegiatan atau transaksi merupakan objek PPN atau bukan.

1) Identifikasi apakah kegiatan tersebut masuk ke dalam Lingkup Objek PPN atau tidak:

- Penyerahan Barang Kena Pajak di dalam Daerah Pabean yang dilakukan oleh Pengusaha.

- Impor Barang Kena Pajak.

- Penyerahan Jasa Kena Pajak di dalam Daerah Pabean yang dilakukan oleh Pengusaha.

- Pemanfaatan Barang Kena Pajak tidak berwujud dari luar Daerah Pabean di dalam Daerah Pabean.

- Pemanfaatan Jasa Kena Pajak dari luar Daerah

- Ekspor Barang Kena Pajak Berwujud oleh Pengusaha Kena Pajak

- Ekspor Barang Kena Pajak Tidak Berwujud oleh Pengusaha Kena Pajak.

- Ekspor Jasa Kena Pajak oleh Pengusaha Kena Pajak

- Kegiatan membangun sendiri yang dilakukan tidak dalam kegiatan usaha atau pekerjaan oleh orang pribadi atau badan yang hasilnya digunakan sendiri atau digunakan pihak lain (Pasal 16C).

- Penyerahan BKP berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan (bukan inventory) oleh Pengusaha Kena Pajak, sepanjang Pajak Masukan yang dibayar pada saat perolehannya menurut ketentuan dapat dikreditkan (Pasal 16D).

- Impor Barang Kena Pajak.

2) Tentukan jenis transaksinya, yaitu dengan memisahkan transaksi kedalam dua bagian sebagai berikut:

| Transaksi yang Memperhatikan Subjeknya | Transaksi yang Tidak Memperhatikan Subjeknya |

| Penyerahan BKP | Impor BKP |

| Penyerahan JKP | Pemanfaatan BKP tidak berwujud dari luar Daerah Pabean |

| Ekspor BKP Berwujud | Pemanfaatan JKP dari luar Daerah Pabean |

| Ekspor BKP Tidak Berwujud Ekspor JKP Penjualan/Pengalihan Aktiva yang menurut tujuan semula tidak untuk diperjualbelikan (Pasal. 16D) | Kegiatan Membangun Sendiri (Ps. 16C) |

Apabila suatu transaksi tergolong sebagai yang memperhatikan subjeknya maka Penjual BKP/eksportir atau pemberi JKP harus Pengusaha Kena Pajak dan kegiatan yang dilakukan adalah dalam rangka kegiatan usaha atau pekerjaan (kecuali Pasal 16 D)

3) Identifikasi apakah syarat-syarat berikut telah terpenuhi:

- Terjadi di dalam Daerah Pabean

- Barang atau jasa yang diserahkan adalah BKP ata JKP

- Penyerahan dilakukan dalam kegiatan usaha atau pekerjaannya kecuali penyerahan eks Pasal 16 D dan semua transaksi yang tidak memperhatikan subjeknya.

4) Khusus penyerahan BKP, identifikasi apakah penyerahan tersebut termasuk dalam kriteria penyerahan BKP

5) Identifikasi ada tidaknya fasilitas PPN