Analisis Prospektif

Analisis Prospektif : Peramalan

I. Struktur Peramalan Secara Menyeluruh

a. Pendekatan peramalan komprehensif (comprehensive forecasting approach) adalah peramalan kinerja masa depan yang mencakup peramalan laba, arus kas, dan laporan posisi keuangan/neraca

b. Pendekatan ini bermanfaat karena meskipun seseorang hanya tertarik pada kinerja tunggal dapat melindungi analis dari asumsi implisit yang tidak realistis

c. Pendekatan komprehensif melibatkan banyak peramalan namun sebagian besar berhubungan dengan perilaku pemicu kunci alias key driver. Pemicunyaakan menjadi bervariasi sesuai dengan tipe bisnis yang diramalkan namun untuk bisnis di luar sektor jasa keuangan, peramalan penjualan selalu pada satu pemicu kunci yakni gross profit margin.

Kerangka dasar praktik untuk peramalan

- Fokus pada proyeksi laporan keuangan “ringkas” (condensed financial statements), bukan mencoba memproyeksikan secara detail laporan keuangan yang dilaporkan perusahaan. Alasan untuk melakukan hal-hal dibawah ini:

- Pendekatan ini hanya memerlukan sedikit asumsi mengenai masa depan perusahaan sehingga analis harus lebih berhati-hati dalam mengambil asumsi

- Peramalan yang mendetail cenderung membosankan dan analis tidak memiliki dasar yang cukup kuat untuk membuat asumsi yang diperlukan untuk peramalan

- Laporan keuangan yang ringkas lebih banyak diperlukan untuk tujuan analisis dan pengambilan keputusan

- Laporan laba rugi ringkas (condensed financial statements) terdiri dari: penjualan, NOPAT, biaya bunga neto sesudah pajak, pajak, dan laba neto.

- Asumsi yang diperlukan untuk membuat laporan laba rugi ringkas pada periode peramalan: bergerak dari neraca awal periode peramalan, menentukan asumsi bagaimana menggunakan neraca ini dan bagaimana perusahaan menjalankan operasinya, menentukan asumsi tentang penjualan periode berikutnya, menentukan asumsi tentang margin NOPAT, tingkat bunga pada awal utang, dan tarif pajak yang diperlukan.

- Margin NOPAT = margin bruto – SGA expense-other expense – tax expense (bebas dari bunga perlindungan pajak)

- Neraca ringkas terdiri dari: modal kerja operasional neto, aset tidak lancar neto, dan ekuitas

- Asumsi yang diperlukan untuk membuat neraca ringkas akhir periode peramalan adalah asumsi tentang investasi dalam modal kerja dan aset tidak lancar dan bagaimana mendanai aset, asumsi rasio modal kerja operasional terhadap penjualan, asumsi rasio aset tidak lancar operasional neto terhadap penjualan tahun berikutnya, dan asumsi rasio utang neto terhadap modal

- Laporan laba rugi dan neraca yang ringkas akan memudahkan dalam meramalkan laporan arus kas yang mencakup arus kas dari operasi sevelum investasi dalam modal kerja, arus kas bebas yang tersedia untuk utang dan ekuitas serta arus kas bebas untuk ekuitas.

- Arus kas terhadap modal = NOPAT – (kenaikan dalam modal kerja neto + kenaikan dalam aset tidak lancar neto)

- Arus kas terhadap ekuitas = arus kas terhadap modal – bunga bersih sesudah pajak + kenaikan utang neto.

Menurut Penman, dalam melakukan forecasting, pendekatan terbaik adalah dengan menggunakan compherensive forecasting, 11 langkah yang bisa kita lakukan ketika akan melakukan forecasting di antaranya:

(a) Forecast sales

Forecasting sales = last year’s years sales x sales growth rate

Dimana sales growth rate biasanya diperoleh dari rata-rata tingkat pertumbuhan penjualan selama beberapa tahun atau sesuai dengan harapan pertumbuhan dari Gross Domestic Product (GDP) .

(b) Forecast Asset Turn Over dan menghitung Net Operating Asset

Net Operating Asset = Sales/Asset Turn Over

Catatan: ATO dipengaruhi oleh teknologi. Apabila ada teknologi yang mengakibatkan aset bisa menjadi lebih efisien, ATO akan terus tinggi. Namun apabila tidak, ATO akan turun kemudian stabil ketika aset telah mencapai skala ekonomisnya.

(c) Revise sales forecast

Dilakukan ketika ada informasi yang mengindikasikan bahwa sales forecast harus direvisi.

(d) Forecast Profit Margin and Calculate NOPAT

NOPAT = Sales x Profit Margin

Catatan:

Profit margin merupakan variabel dari ROE (Ingat DuPont method). Biasanya industri dengan Asset Turnover yang rendah akan memiliki Profit Margin yang tinggi

(e) Forecast any other operating income (unusual item)

Misalnya ketika ada operating income dari subsidiary yang jumlahnya sangat Signifikan

(f) Calculate Free Cash Flow

Free Cash Flow = NOPAT- Change in NOA

FCF merupakan sisa dari retained earnings setelah digunakan untuk membeli aset.

(g) Forecast net dividend payout

Dividen merupakan net transaction dengan shareholders, dimana forecast dividen sebesar % of NOPAT, biasanya besaran dari dividen payout ratio selalu stabil sepanjang waktu

(h) Calculate net payment to debt holders

Net Payment to Debt Holders (F) = Free Cash Flow (FCF) – Dividen (d)

(i) Forecast Net After tax cost of debt

Yang pertama, kita harus menghitung Net Financial Expense

Net Financial Expense = Opening Debt x Cost of Debt (after tax)

Kemudian, kita menghitung Closing Net Debt dengan cara:

Closing Net Debt = Oening Debt + Interest Cost – Net Repayment to Debtholders atau

Closing Net Debt = Net Financial Expenses + Changes in Net Debt

Jangan lupa mengecek leverage dengan cara memperhatikan peningkatan atas aset keuangan dan biasanya leverage stabil dari tahun ke tahun

(j) Calculate Compherensive Income = NOPAT – Net Financial Exense

(k) Calculate Equity, cek apakah hasil kedua perhitungan sama.

Closing Equity = Net Operating Asset – Net debt dibandingkan hasilnya dengan

Closing Equity = Opening Equity + Compherensive Income – Dividends.

II. Perilaku Kinerja: Titik Awal

Peramalan memiliki tolok ukur awal yang setidaknya tidak implisit untuk mengetahui bagaimana jumlah tertentu akan berdampak dalam kondisi dimana tidak ada informasi yang detail. Misalnya untuk meramalkan profit dari suatu perusahaan, maka manajemen cenderung melakukan analisis hasil pada tahun tahun sebelumnya lalu disesuaikan dengan tren masa kini. Ada empat perilaku yang harus diketahui:

1. Perilaku Pertumbuhan Penjualan

Tingkat pertumbuhan penjualan cenderung kembali menuju rata rata. Perusahaan yang mengalami penjualan diatas rata rata maupun dibawah rata rataakan kembali ke titik rata rata dalam jangka waktu tiga hingga sepuluh tahun. Hal ini dikarenakan ada faktor dari kematangan industri, jenuhnya permintaan, dan kompetisi dalam industri.

2. Perilaku Laba

Angka laba sebelumnya merupakan titik awal yang dapat dipertimbangkan sebagai potensi laba yang akan datang

3. Perilaku Imbal Hasil Ekuitas

Perilaku ROE dan ukuran imbal hasil ekuitas memiliki sifat yang mirip dengan pertumbuhan penjualan yaitu perusahaan dengan ROE diatas rata-rata maupun ROE dibawah rata-rata akan kembali pada titik normal dalam kurun waktu sepuluh tahun. Namun, ada beberapa perusahaan yang dapat mempertahankan ROE diatas rata rata maupun dibawah rata rata normal dalam jangka panjang. Hal ini disebabkan beberapa faktor diantaranya adalah keunggulan kompetitif yang berkelanjutan, atau merupakan artefak dari metode akuntansi yang konservatif.

4. Perilaku Komponen ROE

ROE = ROA operasional + (ROA operasional – tingkat bunga neto sesudah pajak) x leverage keuangan neto

ROE = (margin NOPAT x perputaran aset operasional) + (spread x leverage keuangan neto)

Jadi, margin laba seperti ROE adalah terpicu dari kompetisi untuk menuju level normal sepanjang waktu. Sesuatu yang dianggap normal adalah bervariasi menurut teknologi dalam industri dan strategi yang digunakan manajemen perusahaan.

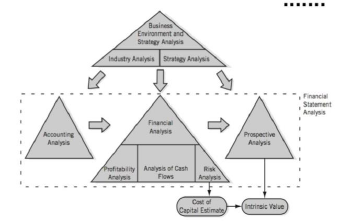

III. Hubungan Peramalan Dengan Analisis Lainnya

Awal mula peramalan seharusnya adalah perilaku runtun pada berbagai ukuran kinerja perusahaan. Analisis sebelum analisis prospektif adalah strategi, akuntansi, dan kinerja keuangan dapat menjadi informasi yang berguna mengenai kinerja yang diharapkan perusahaan dalam kurun waktu pendek maupun menengah.

1. Ekonomi Makro dan Faktor Industri

(a) Tingkat pertumbuhan ekonomi mempengaruhi tingkat pertumbuhan perusahaan. Saat diramalakan bahwa akan ada kenaikan pada pertumbuhan ekonomi maupun penurunan, maka perusahaan juga akan meramalkan kenaikan maupun penurunan yang relevan dengan kondisi ekonomi pada saat itu.

(b) Inovasi teknologi dapat menyebabkan industri tumbuh lebih cepat daripada rata rata pertumbuhan ekonomi. Tingkat pertumbuhan industri menjadi lebih tinggi namun tetap berfluktuasi dengan siklus ekonomi.

(c) Pertumbuhan ekonomi secara menyeluruh dan pertumbuhan industri, kinerja perusahaan akan menjadi lebih sensitif terhadap perubahan tingkat pertukaran mata uang asing apabila ada transaksi dengan mata uang asing.

2. Pertumbuhan Penjualan

Titik awal untuk mengembangkan peramalan pertumbuhan penjualan jangka pendek adalah melihat harapan manajemen. Manajemen menyedikan panduan tentang penjualan dan margin di masa yang akan datang dalam bagian laporan manajemen di laporan tahunan. Tugas analis adalah mengkritisi asumsi yang mendasari harapan manajemen dengan memakai informasi tentang ekonomi makro, industri, dan faktor spesifik perusahaan.

IV. Membuat Peramalan

- Peramalan Secara Keseluruhan untuk Satu Tahun ke Depan

- Membuat laporan posisi keuangan/neraca aktual untuk awal tahun (sudah ada sehingga tidak perlu diramalkan)

- Membuat laporan laba rugi jangka pendek, seperti peramalan satu tahun ke depan:

- Membuat asumsi tentang tingkat pertumbuhan penjualan dan mengecek kewajaran rasio saldo awal aset neto terhadap penjualan atau membuat asumsi tentang rasio saldo awal aset neto terhadap penjualan untuk setahun dan mengecek tingkat kewajarannya terhadap tingkat pertumbuhan penjualan

- Membuat asumsi mengenai margin NOPAT

- Membuat asumsi tentang biaya utang setelah pajak

- Peramalan Keseluruhan untuk Tahun Kedua sampai Sepuluh

- Untuk peramalan lebih panjang, analisis perusahaan dan prospeknya didasarkan pada perilaku runtun waktu berbagai rasio kinerja

- Membuat asumsi berapa persen tingkat pertumbuhan penjualan yang mampu ditingkatkan secara berangsur-angsur dari tahun kedua sampai kesepuluh. Lalu, pertumbuhan akan berangsur-angsur menurun atau meningkat

- Membuat asumsi tentang pola kenaikan atau penurunan margin NOPAT dari waktu ke waktu

- Dari asumsi pertumbuhan penjualan pada tahun pertama, mencoba untuk memproyeksikan kenaikan atau penurunan dari rasio awal modal kerja terhadap penjualan dan menilai apakah rasio tersebut akan bertahan atau berubah selama horizon peramalan

- Membuat asumsi mengenai struktur modal perusahaan apakah tetap maupun berubah

- Membuat asumsi mengenai biaya utang neto

V. Analisis Sensitivitas

Tidak ada batas jumlah kemungkinan dari skenario yang dibuat untuk bahan pertimbangan. Satu pendekatan sistematis untuk analisis sensitivitas adalah dengan asumsi kunci yang menjadi dasar peralan dan menguji sensitivitas asumsi tersebut dalam suatu situasi. Misal, jika perusahaan mengalami berbagai pola laba bruto di masa lalu, maka penting untuk memproyeksikan dengan memakai margin tertentu.

- Peramalan Musiman dan Sementara

- Analis melakukan peramalan triwulan dan juga tahunan. Hal ini dikarenakan ada fenomena musiman yang terkadang menghasilkan laba lebih dari tau kurang dari perkiraan. Biasanya ada faktor tertentu yang mempengaruhi ini.

- Dalam peramalan triwulan, analis tidak bisa fokus pada kinerja triwulan terkini saja, namun perlu memberi fokus pada triwulan yang sama pada tahun sebelumnya.

- Penelitian telah menghasilkan model peramalan penjualan, laba, atau EPS berdasarkan pada observasi triwulan yang lalu. Salah satu model tentang proses laba yang sesuai untuk berbagai industri adalah model Foster.

- Dalam hal ini Qt adalah laba pada triwulan t dan E(Qt) adalah ekspektasi.

Model Foster dapat disajikan sebagai berikut:

E (Qt) = (Qt-4 + σ + φ (Qt-1 – Qt-5)

· Qt-4 = laba untuk triwulan yang sama pada tahun sebelumnya

· σ = tren jk panjang kenaikan laba triwulan tahun ke tahun

· φ = kenaikan laba triwulan dari tahun ke tahun pada triwulan terkini ( Qt

– Qt-5 ).