Pajak Penghasilan Pasal 26

Pajak Penghasilan Pasal 26

Pemotong Pajak Penghasilan Pasal 26

- Badan pemerintah

- SPDN, baik OP maupun badan

- Penyelenggara kegiatan

- BUT

- Perwakilan perusahaan luar negeri lainnya

Pihak yang dipotong Pajak Penghasilan Pasal 26

- WP OP maupun badan LN kecuali BUT

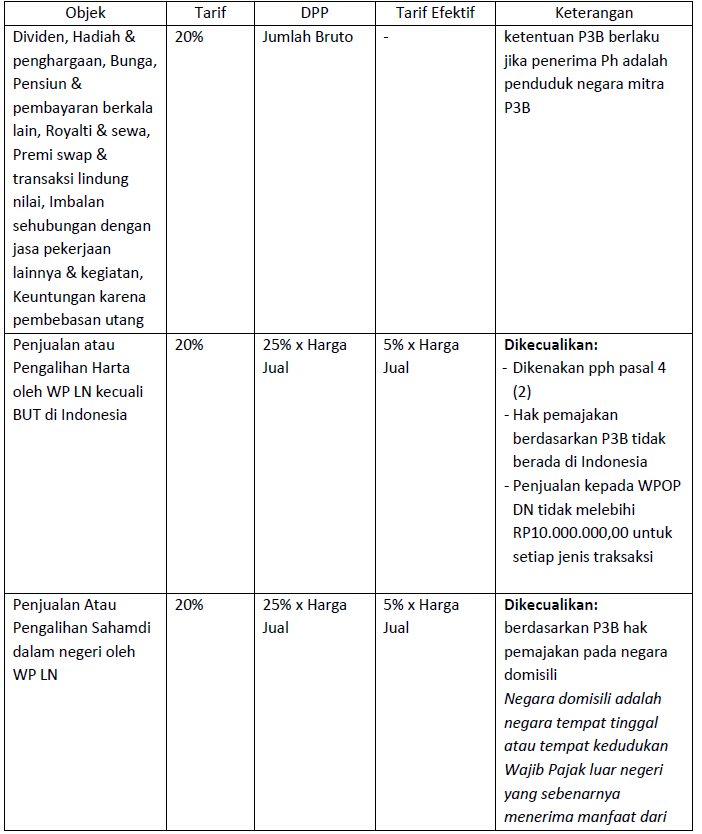

Tarif Pajak Penghasilan Pasal 26

| Objek | Tarif | DPP | Tarif Efektif | Keterangan |

| Dividen, Hadiah & penghargaan, Bunga, Pensiun & pembayaran berkala lain, Royalti & sewa, Premi swap & transaksi lindung nilai, Imbalan sehubungan dengan jasa pekerjaan lainnya & kegiatan, Keuntungan karena pembebasan utang | 20% | Jumlah Bruto | – | ketentuan P3B berlaku jika penerima Ph adalah penduduk negara mitra P3B |

| Penjualan atau Pengalihan Harta oleh WP LN kecuali BUT di Indonesia | 20% | 25% x Harga Jual | 5% x Harga Jual | Dikecualikan: Dikenakan pph pasal 4 (2)Hak pemajakan berdasarkan P3B tidak berada di IndonesiaPenjualan kepada WPOP DN tidak melebihi RP10.000.000,00 untuk setiap jenis traksaksi |

| Penjualan Atau Pengalihan Sahamdi dalam negeri oleh WP LN | 20% | 25% x Harga Jual | 5% x Harga Jual | Dikecualikan: berdasarkan P3B hak pemajakan pada negara domisili Negara domisili adalah negara tempat tinggal atau tempat kedudukan Wajib Pajak luar negeri yang sebenarnya menerima manfaat dari |

| penghasilan tersebut (beneficial owner) | ||||

| Penjualan Atau Pengalihan Saham Antara (Special Purpose Company) | 20% | 25% x Harga Jual | 5% x Harga Jual | berdasarkan P3B, hak pemajakannya berada pada negara domisili |

| Pembayaran Premi Asuransi Kepada Wajib Pajak Luar Negeri (perusahaan asuransi LN) | ||||

| Premi asuransi yang dibayar tertanggung | 20% | 50% x Jumlah Bruto | 10% x Jumlah Bruto | |

| Premi asuransi yang dibayar perusahaan asuransi | 20% | 10% x Jumlah Bruto | 2% x Jumlah Bruto | |

| Premi asuransi yang dibayar perusahaan reasuransi | 20% | 5% x Jumlah Bruto | 1% x Jumlah Bruto | |

| Penghasilan Kena Pajak Setelah Dikurangi Pajak Dari BUT | 20% | Penghasilan Kena Pajak sesudah dikurangi PPh BUT | – |

Mekanisme Penyetoran dan Pelaporan Pajak Penghasilan Pasal 26

- PPh Pasal 26 terutang pada akhir bulan dilakukannya pembayaran atau pada akhir bulan terutangnya pembayaran

- Pemotongan dilakukan pada saat dilakukan pembayaran atau saat terutangnya penghasilan, tergantung peristiwa mana yang terjadi lebih dahulu.

- Pemotongan dan penyetoran pajak dengan menggunakan nama Wajib Pajak Luar Negeri paling lama tanggal 10 bulan berikutnya pada Kantor Pos/Bank dengan menggunakan Surat Setoran Pajak (SSP)

- Pelaporan pajak yang dipotong kepada KPP paling lama tanggal 20 bulan berikutnya.

- PPh Pasal 26 ayat (4) atas Penghasilan Kena Pajak Setelah Dikurangi Pajak Dari BUT (PMK Nomor 14/PMK.03/2011)

- Penghasilan Kena Pajak sesudah dikurangi pajak dari suatu BUT di Indonesia dikenai pajak sebesar 20%

- Kecuali penghasilan tersebut ditanamkan kembali di Indonesia, yang ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan (PMK 14/PMK.03/2011)

- Pengecualian

Pengecualian diberikan apabila seluruh Penghasilan Kena Pajak sesudah dikurangi Pajak Penghasilan dari suatu BUT ditanamkan kembali di Indonesia dalam bentuk:

- penyertaan modal pada perusahaan yang baru didirikan dan berkedudukan di Indonesia sebagai pendiri atau peserta pendiri, dengan syarat :

- Perusahaan baru yang didirikan dan berkedudukan di Indonesia secara aktif telah melakukan kegiatan usaha sesuai akta pendiriannya, paling lama 1 (satu) tahun sejak perusahaan tersebut didirikan; dan

- BUT yang bersangkutan tidak boleh melakukan pengalihan atas penyertaan modal paling sedikit dalam jangka waktu 2 tahun sejak perusahaan baru dimaksud berproduksi komersial.

- penyertaan modal pada perusahaan yang sudah didirikan dan berkedudukan di Indonesia sebagai pemegang saham, dengan syarat :

- Perusahaan yang sudah didirikan dan berkedudukan di Indonesia mempunyai kegiatan usaha aktif di Indonesia; dan

- BUT yang bersangkutan tidak boleh melakukan pengalihan atas penyertaan modal paling sedikit dalam jangka waktu 3 tahun sejak penyertaan modal.

- pembelian aktiva tetap yang digunakan oleh BUT untuk menjalankan usaha BUT atau melakukan kegiatan BUT di Indonesia, atauinvestasi berupa aktiva tidak berwujud oleh BUT untuk menjalankan usaha BUT atau melakukan kegiatan BUT di Indonesia, dengan syarat :

- BUT yang bersangkutan tidak boleh melakukan pengalihan atas pembelian aktiva tetap atau pengalihan atas investasi berupa aktiva tidak berwujud, paling sedikit dalam jangka waktu 3 tahun sejak perolehan aktiva tetap atau investasi aktiva tidak berwujud yang bersangkutan

- Persyaratan

- Penanaman kembali di Indonesia harus dilakukan paling lama pada akhir Tahun Pajak berikutnya, setelah Tahun Pajak diperolehnya penghasilan; dan

- BUT yang bersangkutan menyampaikan pemberitahuan secara tertulis mengenai bentuk penanaman modal, realisasi penanaman kembali yang telah dilakukan dan/atau saat mulai berproduksi komersial bagi perusahaan yang baru didirikan, yang dilakukan kepada KPP tempat Wajib Pajak terdaftar.

- Persyaratan Tidak Dipenuhi

- Dalam hal persyaratan-persyaratan tidak lagi dipenuhi, atas Penghasilan Kena Pajak sesudah dikurangi Pajak Penghasilan dari suatu BUT yang terkait, dikenai Pajak Penghasilan terhitung sejak diperolehnya Penghasilan Kena Pajak yang bersangkutan, dan dikenai sanksi sesuai dengan ketentuan perundang-undangan perpajakan yang berlaku.

Ketentuan Pajak Penghasilan Pasal 26

Pemotongan atas PPh Pasal 26 bersifat final, kecuali:

- Pemotongan atas penghasilan sebagaimana dimaksud dalam Pasal 5 ayat (1) huruf b dan c UU PPh

- Pemotongan atas penghasilan yang diterima atau diperoleh OP atau Badan LN yang berubah status menjadi WPDN atau BUT

- Contoh:

Mr Lee adalah seorang penyanyi dan artis dari Korea Selatan yang diundang ke Jakarta untuk mengisi salah satu acara stasiun TV pada tanggal 15 September 2016. Ia mendapat gaji sebesar

$20.000 untuk sekali tampil. Kurs tengah BI yang berlaku saat itu Rp13.500, sedangkan kurs KMK Rp13.250. Tentukan berapa PPh Pasal 26 yang harus dipotong!

Jawaban:

PPh Pasal 26 yang harus dipotong:

20% x ($20.000 x Rp13.250) = 20% x Rp265.000.000 = Rp53.000.000